Em meio a um cenário econômico de incertezas, no ano passado, as fintechs de crédito no Brasil ampliaram o foco em modalidades como empréstimo consignado e outras linhas com garantia. Ao mesmo tempo, as empresas buscaram novas linhas de receita com modelos de negócio como marketplaces e soluções de software as a service (SaaS). Além disso, diversificaram as fontes de funding para as operações.

Os dados fazem parte da terceira edição da pesquisa “Fintechs de Crédito Digital”, realizada pela PwC e pela Associação Brasileira de Crédito Digital (ABCD). Divulgado nesta segunda-feira (6), o estudo é fruto de respostas online fornecidas por executivos de 40 empresas do setor — 23 delas associadas à entidade.

De 2020 a 2022, o percentual de fintechs que aceitam bens como garantia quase dobrou, saindo de 27% para 56%. Recebíveis (36%) são o principal tipo de garantia aceito pelas empresas ouvidas, porém, chegaram a representar 40% em 2020. Bens e imóveis são aceitos por 27% das fintechs. Já a categoria de fundos teve o aumento mais expressivo, saindo de 10% em 2020 para 19% no ano passado.

“Ano de superação”

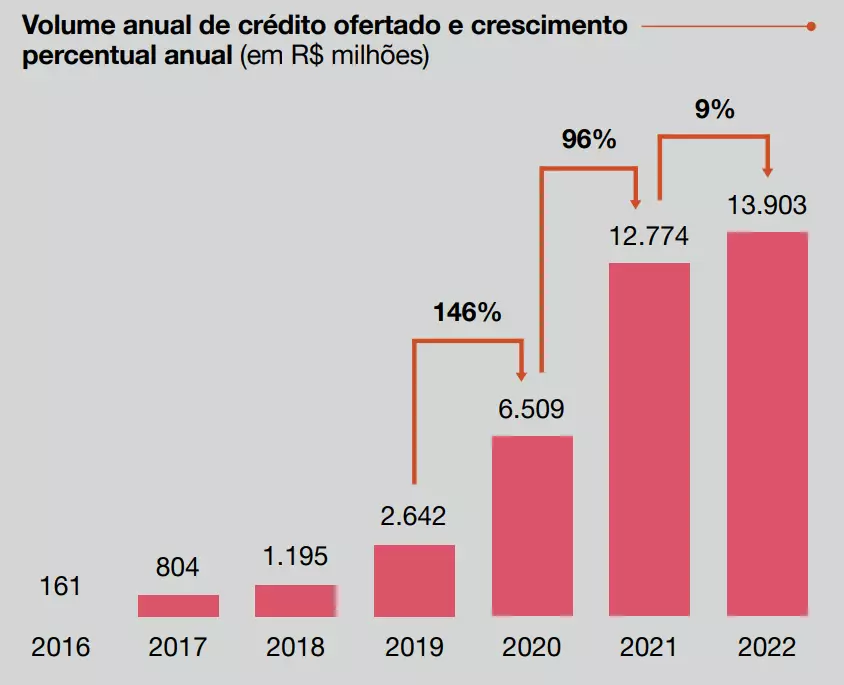

Em 2022, o volume anual de crédito ofertado pelas fintechs alcançou quase R$ 14 bilhões, o que representa um aumento de 9% na comparação com os R$ 12,8 bilhões do ano anterior. O resultado, contudo, significa uma desaceleração na expansão que vinha ocorrendo nos últimos anos. Entre 2020 e 2021, por exemplo, o montante de crédito praticamente dobrou — alta de 96%.

Na avaliação de Sandro Reiss, presidente da ABCD e CEO da Open Co, o que houve no ano passado foi uma tempestade perfeita, com consumidores e empresas endividados, queda na capacidade de pagamento e alta na inadimplência e no custo do capital. “Isso se soma à alta dos juros e à queda significativa na disponibilidade de capital para financiar o incremento de carteiras e das empresas de tecnologia”, analisa. “Foi um ano de superação e resiliência. As empresas cresceram, inovaram e diversificaram suas fontes de financiamento em um ambiente muito adverso.”

Como parte desse movimento, por exemplo, a pesquisa mostra uma participação maior do crédito consignado privado nas estratégias das fintechs. Entre 2021 e 2022, essa linha teve aumento de seis pontos percentuais, atingindo uma fatia de 26%. O crédito pessoal sem colateral, por sua vez, teve ligeira redução de 37% para 35% entre um ano e outro. Houve queda, ainda, na participação do financiamento para aquisição de imóveis, que passou de 12% para 8%.

Entre aquelas fintechs que atendem pessoas jurídicas (PJs), a fatia do crédito geral com garantias avançou seis pontos percentuais em um ano — de 22% para 28%. A modalidade sem garantias se manteve estável em 26%. Já a antecipação de faturas de cartão de crédito cresceu de 17% para 20%, enquanto o desconto de duplicatas recuou sete pontos percentuais, para 9%.

Diversificação de funding e negócios

Em relação às fontes de financiamento, caiu substancialmente (14 pontos percentuais) a participação do capital próprio como funding para as operações de crédito. No sentido contrário, ganharam força instrumentos de mercado de capitais, como FIDCs e debêntures. Essa última modalidade, aliás, se tornou a principal fonte de captação das fintechs, com 35%. Em seguida, aparecem os FIDCs (33%).

A pesquisa aponta, ainda, uma diversificação nos modelos de negócios e na oferta de serviços das fintechs. Em um ano, a estratégia de marketplace de crédito cresceu sete pontos percentuais. Assim, em 2022, 18% das empresas diziam ter esse tipo de serviço. Também houve aumento no número de companhias que oferecem SaaS — de 10% para 14%. Em contrapartida, caiu a adoção de modelos como lending ou credit as a service (LaaS/CaaS) — esse predominante, com 56% — e banking as a service (BaaS).

Além disso, o estudo mostra que as fintechs de crédito deram foco maior para pessoas jurídicas. “Dentro desse segmento, vemos o crescimento na participação de empresas médias, que são capazes de se adaptar melhor a cenários de crise”, aponta Willer Marcondes, sócio e líder de consultoria em serviços financeiros da PwC Brasil.

O estudo completo está disponível no site da ABCD.