*Danilo Zelinski é head de vendas da KPTL

Em um passado pouco distante, diversificação e busca de rendimentos em ativos alternativos faziam parte do dia a dia de qualquer investidor institucional e dos principais fundos de pensão do Brasil. De lá pra cá, muito trabalho já foi feito.

Com a Selic em patamares cada vez mais altos e com NTN-B (títulos do tesouro pós fixados atrelados à inflação) pagando mais de 5 pontos acima da inflação, essa pressão por diversificação se desacelerou. Ainda assim, reflexões em torno de construção de portfólio continuam vivas, principalmente junto a investidores com horizonte longo de investimento, como fundos de pensão, que podem se aproveitar de prêmios de iliquidez e tendências de longo prazo.

Uma dessas tendências é a revolução tecnológica que está em curso, e um dos melhores meios de buscar exposição é via venture capital. O VC traz consigo investimentos em startups inovadoras que se aproveitam da digitalização da economia e de modelos disruptivos de negócios. Mas em um mundo com juros mais elevados, será que ainda vale a pena?

Olhemos para trás, num momento onde o Brasil ainda tinha taxas de juros elevadas. Em dezembro de 2020, ABVCAP, Insper e Spectra publicaram um estudo que analisa a performance do mercado de venture capital e private equity no Brasil entre 1995 e 2018 – sem dúvida um período com altas taxas de juros. Um dos dados mais interessantes dessa análise foi a comparação dos retornos da média brasileira de VC e PE com retornos do mercado de ações e do CDI (Certificado de Depósito Bancário, índice de referência mais usado no Brasil).

Intuitivamente, como uma classe de ativos menos líquida, com uma percepção de risco maior espera-se um retorno superior vindo de VC e PE. Isso foi confirmado pelo estudo, mas a proporção de ganho é gritante: o investimento em PE/VC médio rendeu 1,9 vez o retorno do MSCI EM (índice que captura a performance dos mercados emergentes), duas vezes o do IBOVESPA e 2,6 vezes o do CDI – o que por si só já é um grande atrativo para essa classe de ativo.

Mas e o risco?

Pois bem, há que se diferenciar risco individual de uma classe de ativos e risco no portfólio global. Foi com esse foco que a BlackRock, uma das principais gestoras do mundo, publicou em fevereiro de 2020 um estudo sobre classes de ativo privadas, e olhou em detalhes o PE e o VC, e seus impactos nas carteiras.

Tendo como base o mercado americano – o maior, com mais históricos e com mais dados –, a BlackRock chegou à conclusão de que o VC tem uma correlação de apenas 0,46 com mercado de ações, e o PE apenas 0,47. O paper demonstra que podemos criar carteiras mais robustas, com maior retorno, utilizando uma série de classes de ativo privadas, sem comprometer o risco global da carteira. A alocação em VC chega a 11%.

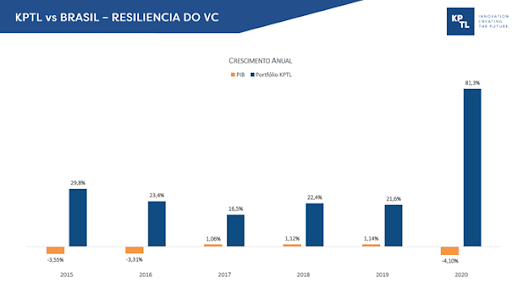

Mas em períodos de crise, será que é melhor evitar o venture capital? Na nossa experiência como gestores de VC desde 2003, os melhores anos foram justamente os momentos de maior fragilidade macroeconômica. Se olharmos o passado recente, nos mesmos anos em que o Brasil entrou em recessão 2015, 2016 e em 2020 (PIB de -3,55%, -3,31% e -4,1% respectivamente) a receita da carteira da KPTL teve seus melhores anos com crescimentos (29,8%, 23,4% e 81,3% respectivamente), o que demonstra de forma muito clara que a exposição em risco que se tem em VC é pouco correlacionada à situação macro e muito mais ligada ao risco de empreendedor e de tecnologia. Ou seja, completamente idiossincrático, trazendo diversificação e resiliência em tempos de crise.