*Fábio Montenegro é associado da prática de Venture Capital do Mattos Filho

Nessa série de artigos, abordamos até aqui diversos assuntos importantes para empreendedores que tenham interesse em captar recursos para suas startups junto a investidores de venture capital. Para finalizá-la, abordaremos, neste artigo, as principais características dos fundos de investimento em venture capital, contribuindo para que os empreendedores tenham uma visão mais clara sobre o perfil desses investidores e, assim, uma visão completa do processo de captação.

Vale ressaltar que os fundos de investimento são apenas um dos vários players da indústria de venture capital. Também participam desse jogo os investidores anjo, aceleradoras, incubadoras, entidades de fomento, dentre muitos outros. Ainda assim, nosso foco nos fundos de investimento em venture capital se dá pela sua preponderância na indústria e sua importância como principais provedores do tão buscado smart money para as startups.

Veículo regulado pela CVM

No Brasil, os fundos de investimento são condomínios de natureza especial constituídos de acordo com o artigo 1.368-C e seguintes do Código Civil, regulados pela Resolução da Comissão de Valores Mobiliários (CVM) nº 175, de 23 de dezembro de 2022 (Resolução CVM 175). Em especial, os fundos de investimento em participações (FIP), tipo mais utilizado na indústria de venture capital, são regulados pelo Anexo IV da Resolução CVM 175.

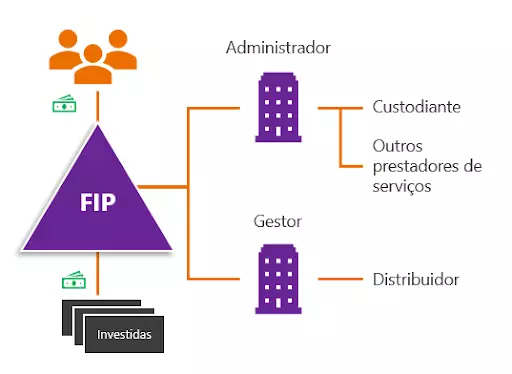

O quadro abaixo descreve de forma resumida o organograma típico de um FIP, incluindo seus principais prestadores de serviços. Em estruturas mais complexas, os FIPs podem contar com estruturas master-feeder, veículos estruturados no exterior, comitês de investimento, etc.

A constituição e funcionamento de um FIP demanda determinadas formalidades perante a CVM, como o registro do seu regulamento (similar ao contrato social de uma sociedade limitada), a contratação de prestadores de serviço também regulados pela CVM, a contratação de auditores independentes para opinar sobre as suas demonstrações financeiras, e a divulgação de determinadas informações periódicas para o mercado (como fatos relevantes e a composição da carteira de ativos do fundo). Por outro lado, não fica pública informação individualizada dos investidores do fundo, os cotistas (ao contrário de uma sociedade limitada).

Prestadores de serviços essenciais

Enquanto as sociedades empresárias contam com administradores para a condução de suas atividades, as principais atividades dos fundos de investimento são desempenhadas por seus prestadores de serviços. De acordo com a Resolução CVM 175, os fundos de investimento contam com dois prestadores de serviços essenciais: administrador e gestor do fundo.

O gestor é responsável pela definição da estratégia do fundo e pela tomada de decisões de investimento, monitoramento e desinvestimento. Ao longo da vida de um fundo, que chega a 10 anos na média, o time do gestor de um fundo de VC deve dividir seus esforços entre a captação de fundos no mercado, a busca por potenciais startups para serem investidas, o suporte às startups investidas e a venda de suas participações na startup na fase de desinvestimento do fundo.

Tendo em vista essa divisão de esforços e que, em geral, as gestoras de venture capital estruturam diversos fundos em safras ou séries (comumente chamadas de vintages), é de extrema importância para um founder entender quanto tempo uma gestora terá para se dedicar ao monitoramento da startup após a efetivação do investimento, porque, superado esse período, o fundo passará a concentrar seus esforços na venda da sua participação na startup – em outras palavras, no melhor exit possível.

O administrador é responsável pelas atividades de backoffice do fundo, incluindo atividades de tesouraria, controladoria, escrituração das cotas, e compliance. O administrador atua como um gatekeeper, assegurando que todas as operações e transações do fundo estejam em conformidade com as regulamentações aplicáveis e com as políticas internas do fundo.

Objetivo

Como veículos estruturados para a gestão de recursos de terceiros, os fundos de investimento em venture capital tem como objetivo propiciar retornos atrativos a seus investidores por meio do investimento em participação societária de startups.

Os fundos de investimento em venture capital podem ser categorizados de diversas maneiras, considerando o foco e a estratégia de investimento que adotam. Algumas das principais formas de categorização desses fundos são: tamanho da rodada (Seed, Series A, Series B, Growth, etc.), foco por indústria (Fintech, Healthtech, Agritech, etc.) e foco regional (Brasil, América Latina etc.).

Parte fundamental da estratégia de fundraising de uma startup é conhecer seus potenciais investidores e concentrar esforços nos fundos cujas estratégias sejam alinhadas às suas. Uma startup pode ter os melhores founders, MVP, product-market fit comprovado, mas uma healthtech em growth stage simplesmente não conseguirá captar recursos com um fundo focado em fintechs early stage.

Retornos extraordinários: Power Law

O foco de investimento em startups implica na assunção de maior risco, portanto, os fundos de VC geralmente buscam retornos extraordinários para compensar esse risco. Assim, os fundos de venture capital costumam adotar em seus investimento o princípio da Power Law, que sugere que uma pequena quantidade de investimentos terá retornos desproporcionalmente altos.

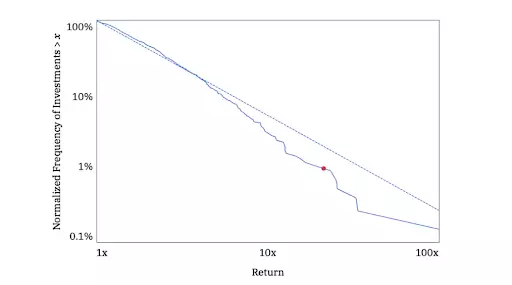

O gráfico abaixo demonstra um exemplo de Power Law. Nele, são distribuídos os retornos positivos, realizados ou a realizar, sobre a base de quase duas mil empresas investidas por meio da plataforma da Angellist. Como podemos ver, mesmo considerando apenas os investimentos que trouxeram retornos positivos, apenas uma pequena parcela das startups consegue trazer retornos extraordinários para seus investidores.

Considerando a altíssima taxa de mortalidade das startups brasileiras, que, a depender da fonte pode chegar a 90%, é fácil entender por que diversos gestores de venture capital afirmam que uma startup precisa apresentar um potencial de retorno de 100x para que seja bem sucedida em rodadas de investimento early-stage. Desse modo, o sucesso de poucas startups integrantes do portfólio do fundo, tende a ser suficiente para compensar o insucesso de todas as demais.

Prazo de duração

Os FIPs são organizados como fundos fechados, o que quer dizer que, quando um investidor aplica recursos no fundo, esses recursos não podem ser sacados/resgatados do fundo até o fim do seu prazo de duração. Em FIPs de venture capital, o prazo de duração é geralmente de 8 a 12 anos.

Esse prazo é dividido entre o período de investimento – durante o qual o gestor buscará startups para investir – e o período de desinvestimento – durante o qual o gestor apoiará o crescimento das startups investidas e realizará novos aportes de recursos (follow-ons) nas startups que tiverem melhor performance.

Do ponto de vista dos founders, é importante entender a dinâmica do prazo de duração – bem como dos períodos de investimento e desinvestimento – dos potenciais fundos que investirão em suas startups. Da mesma forma que, no exemplo acima, uma healthtech não conseguirá captar recursos junto a um fundo com foco em fintechs, um fundo que esteja em período de investimento, em regra, não terá interesse em vender suas participações nas startups investidas, mas aumentar seu valuation o máximo possível, assim como um fundo em fase de desinvestimento dificilmente fará um investimento em uma nova startup.

Na mesma linha, o horizonte de investimento do fundo pode representar diferentes perspectivas temporais entre gestores e founders, visto que, enquanto o founder pode desejar manter-se à frente de sua startup por um período extenso, o fundo, por sua estrutura e objetivos, pode ter a necessidade de realizar a venda de sua participação dentro de um prazo determinado.

Remuneração dos prestadores de serviços essenciais

O gestor e o administrador do fundo são remunerados pelas taxas de administração, taxa de gestão e taxa de performance. No venture capital, essas taxas são habitualmente estabelecidas no formato “2 com 20”, expressão que resume a prática de se cobrar 2% ao ano, calculados sobre o capital do fundo, a título de taxas de administração e gestão, e 20% da rentabilidade auferida pelos investidores do fundo, a título de taxa de performance.

Via de regra, a taxa de administração representa uma pequena parcela dos valores totais pagos pelo fundo aos seus prestadores de serviço essenciais. A taxa de gestão, apesar de representar uma parcela maior do “2”, tem como objetivo apenas “manter as luzes acesas” para a gestora (isto é, garantir o pagamento da parcela fixa dos salários, aluguel, equipamentos etc.).A taxa de performance do fundo é o real mecanismo de alinhamento de interesses entre o gestor e os investidores do fundo.

Como a taxa de gestão geralmente só é suficiente para custear necessidades básicas, é pelos “20” que os sócios e analistas da gestora têm a expectativa de receber generosos bônus ao realizarem investimentos bem sucedidos. Por exemplo, se um fundo retornar aos seus investidores R$300 milhões após o benchmark (ex., IPCA + 5%), o gestor terá direito a R$60 milhões (20% dos R$300 milhões de “rentabilidade” dos investidores).

O esquema de taxas cobradas em um fundo de investimento nos ajuda a entender a dimensão do desafio de um gestor de venture capital. Na lógica do “2 com 20”, de cada real captado por um fundo, uma parte deve ser reservada para o pagamento das taxas de administração e gestão. Depois, são deduzidos custos com a estruturação e distribuição do fundo, custos com consultores jurídicos, diligências etc.

Apenas o restante é alocado para efetivo investimento em equity das startups, e essa parcela restante precisa gerar retornos significativos, superando os custos e taxas, para alcançar o sucesso financeiro esperado pelo fundo e seus investidores.

Ao lembrarmos da taxa de mortalidade para as startups brasileiras, a expectativa de retornos de 100x para as startups sobreviventes deixa de parecer algo tão exagerado.

Conclusão

A compreensão do funcionamento, dos incentivos e dos desafios enfrentados pelos gestores de fundos de venture capital é imperativa para os fundadores de startups. Isso não apenas esclarece as expectativas e estratégias por trás dos investimentos em startups, mas também ilumina o caminho para uma colaboração mais sinérgica e alinhada entre investidores e empreendedores.

Ao reconhecer a complexa dinâmica de risco, retorno e alinhamento de interesses que guia os fundos de venture capital, os founders podem posicionar melhor suas startups, não apenas para captar investimentos, mas também para aproveitar ao máximo a experiência, as redes e os recursos que esses fundos trazem consigo, maximizando assim suas chances de sucesso e crescimento sustentável nesta indústria altamente competitiva.