*Otávio Pimentel é Partner & Head de M&A na ACE Advisors

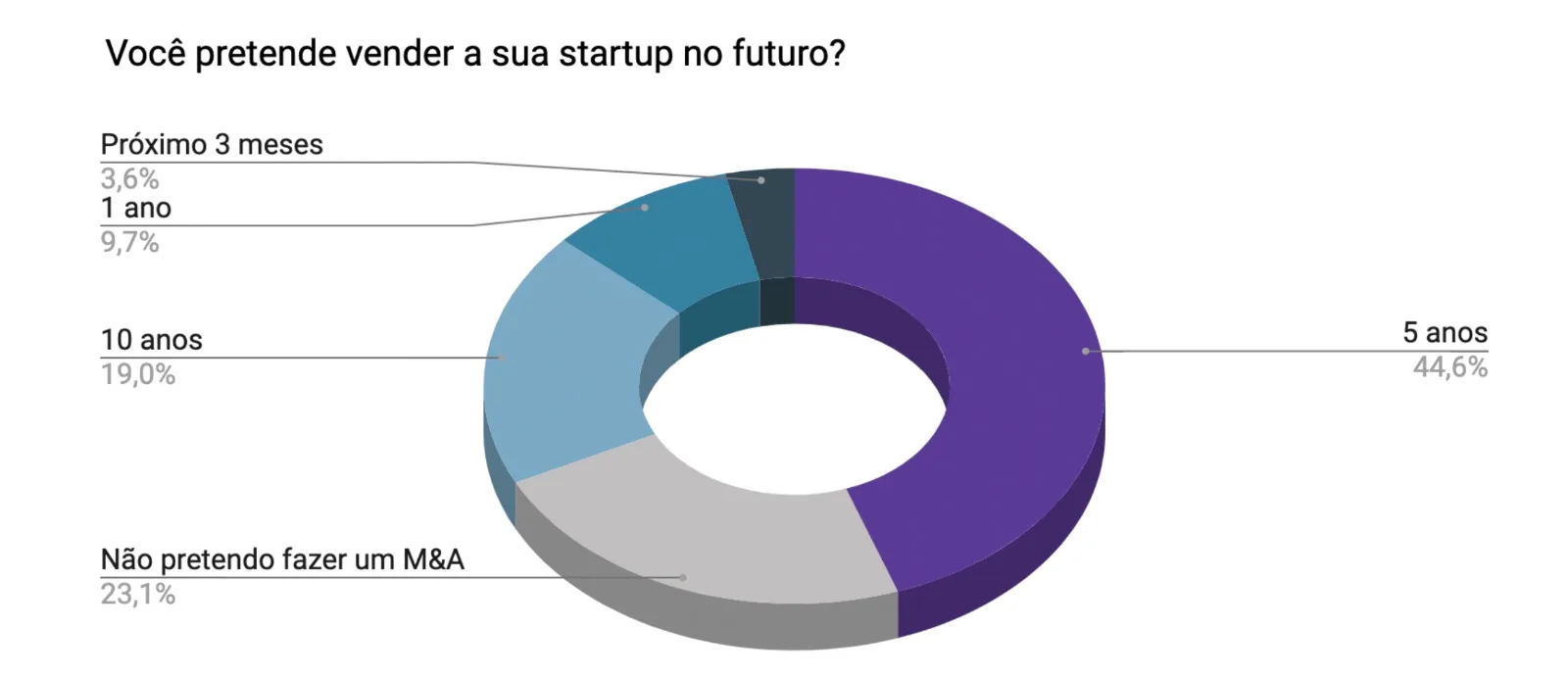

A transação via M&A (tradução para “Fusões e Aquisições”), momento em que o fundador da uma empresa vende suas ações, ou parte delas, para outra corporação, cresceu bastante nos últimos anos, principalmente no setor de tecnologia, que vem sendo líder no volume de operações. Em pesquisa realizada pela investidora early stage ACE Ventures com mais de 200 empreendedores de startups, 57% dos respondentes afirmaram que pretendem vender ou realizar fusão com empresas nos próximos cinco anos.

Compreender que essa estratégia de mercado requer cuidados essenciais é fundamental. Além disso, é importante tomar medidas para garantir que uma oportunidade única seja bem aproveitada e não se transforme em um problema.

Recentemente acompanhamos o caso dos fundadores do KaBuM!, os irmãos Thiago e Leandro Ramos, que travam uma briga judicial, que deve ser longa, contra o Magazine Luiza por conta da transação via M&A realizado, em 2021. Entre os questionamentos dos Ramos, está a fatia paga em ações, que passou por uma desvalorização de 65% nos últimos dois anos. Com a queda dos valores, o montante final que ainda receberiam, estimado em R$ 3,5 bilhões, passou a valer cerca de R$ 1,3 bilhão.

A aquisição do KaBuM! pelo Magalu tinha sob contrato o valor de R$ 1 bilhão à vista e mais 125 milhões de ações da varejista, sendo 75 milhões a partir do fechamento do negócio e outros 50 milhões no início de 2024. Para o montante total valer R$ 3,5 bilhões, as ações precisariam estar por volta de R$ 20.

Porém, menos de um mês após o M&A entre as empresas, o Magazine Luiza finalizou um follow-on, movimento que levantou R$ 3,9 bilhões ao caixa, ao preço de R$ 22,75 por ação. E, em novembro de 2021, quando o closing da operação aconteceria, o papel já havia caído 65%, atingindo o preço de R$ 7,99 – isso é menos da metade do valor inicial que seria pago pela Magalu.

É evidente que as transações via M&A representam uma estratégia tática para fortalecer o portfólio e expandir a presença no mercado para muitas empresas. No entanto, é importante reconhecer que essa estratégia envolve diversas variáveis, pois essencialmente implica a alocação de recursos financeiros como um tipo de capital de risco. Esse elemento de risco pode resultar no “desaparecimento” de empresas que não conseguem executar adequadamente uma fusão ou aquisição.

Transações mal executadas são mais comuns do que se imagina

Outro exemplo foi o caso do Google que comprou a Motorola, em 2011, por pouco mais de U$S 12 bilhões. Porém, já em 2013, a divisão de hardware da fabricante de smartphones começou a dar cada vez mais prejuízo para o Google e registrou, por exemplo, perdas de US$ 192 milhões e US$ 248 milhões no segundo e terceiro trimestre daquele ano, respectivamente. Em 2014 o Google vendeu a Motorola para a Lenovo por cerca de US$ 2,91 bilhões, valor quase 10 vezes menor do que investiu.

Já em 2018, a Boeing e a Embraer anunciaram transação via M&A que uniu duas das maiores fabricantes de aviões do mundo. A fusão, estimada em US$ 5,2 bilhões, criaria uma nova empresa com controle majoritário (80%) para os norte-americanos. Porém, dois anos mais tarde com a chegada da pandemia da covid-19, a Boeing recuou e cancelou o acordo, alegando que a Embraer não cumpriria com parte do que estava em contrato.

A companhia brasileira, por sua vez, informou que estava tudo dentro dos conformes e iniciou uma batalha judicial para recuperar gastos realizados já durante a transição, como na criação de uma joint-venture com valores próximos dos R$ 450 milhões.

O erro nessas transações, entre alguns pontos, estão nos desencontros como cultura organizacional, desalinhamento contratual e de expectativa, além de caixa para honrar os compromissos vinculativos por parte do potencial comprador. Muitos empreendedores, principalmente de primeira viagem, negligenciam a parte burocrática de um M&A e outros tipos de transações, podendo gerar diversos problemas financeiros ou societários a médio ou longo prazo.

Estar a par de todos os detalhes contratuais e entender se o lado que está comprando, consegue honrar com compromissos vinculativos, por exemplo, é um dever dos assessores e profissionais envolvidos numa transação via M&A, mas os empreendedores também precisam estar cientes de todos os pontos e riscos envolvidos.

O conhecimento, a diligência e contar com os profissionais certos são os maiores aliados dos empreendedores nesse cenário desafiador. Portanto, ao considerar uma fusão ou aquisição, lembrem-se de que, assim como em qualquer jogo, a vitória exige estratégia, planejamento e, acima de tudo, uma compreensão sólida de todas as cartas que estão sendo jogadas, afinal, quem assina o contrato é o empreendedor e o mesmo é quem vai correr os riscos da transação, não os assessores.