*Por Thiago Braichi, Júlia Barreto e Marina Guimarães

Após intensas discussões e muita especulação política, a Lei nº 14.754/2023, chamada de Lei das Offshores, foi publicada no último mês de dezembro e trouxe alterações importantes para a tributação de investidores brasileiros.

A nova norma foca na tributação de três estruturas de investimento que envolvem o exterior, quando detidas por residentes no Brasil: (i) aplicações financeiras, (ii) sociedades e (iii) trusts.

E o que isso tem a ver com startups? O foco da Lei das Offshores está diretamente vinculado com os investimentos feitos por sócios de startups, especialmente após o recebimento de aportes de investidores. É sabido que muitos investimentos são estruturados por meio de sociedades com sede nos EUA, Ilhas Cayman e Ilhas Virgens Britânicas, entre outros. Consequentemente, os investidores residentes no Brasil – que, muitas vezes – são os fundadores das startups, passam a deter ativos no exterior e estarem sujeitos às regras desses bens.

Por isso, detalhamos alguns pontos principais da Lei das Offshores sob a ótica da tributação brasileira:

- Aplicações Financeiras no exterior

Como funcionava? A tributação dos valores recebidos por investimento em moeda estrangeira era realizada de acordo com o ganho de capital (diferença entre o valor de resgate e o custo de aquisição do investimento), ou seja, a tributação aconteceria a cada resgate em que houvesse ganho. A diferença positiva (ganho de capital) estava sujeita às alíquotas de Imposto de Renda da Pessoa Física (IRPF) de 15 a 22,5%.

E agora? O novo regime é mais simples. A apuração é anual, com alíquota fixa de 15%. Será permitida a compensação de perdas nas aplicações financeiras com ganhos em operações da mesma natureza, o que reduz a carga tributária do contribuinte.

Além disso, o contribuinte pode escolher (a) atualizar seus ativos a valor de mercado de dezembro de 2023, informando o valor na Declaração de Imposto de Renda, e (b) apurar o imposto de renda antecipadamente sobre o ganho de capital à alíquota de 8%, com pagamento até maio de 2024.

- Distribuição de dividendos por sociedades controladas no exterior

Como funcionava? Só havia recolhimento do IRPF quando houvesse disponibilidade de valores para os sócios. Contudo, os dividendos recebidos estavam sujeitos à tributação pela chama tabela progressiva (até 27,5% de IRPF).

E agora? Os lucros das sociedades no exterior contarão com dois tratamentos:

- As sociedades (a) sediadas em jurisdição de tributação favorecida ou sujeita a regime fiscal privilegiado – popularmente chamados de “paraísos fiscais” ou (b) aquelas que apurem renda ativa (decorrente de atividade própria) inferior a 60% de sua renda total deverão tributar os lucros auferidos em 31/12 de cada ano.

Ou seja, independentemente da distribuição para os sócios, se essas sociedades registrarem lucros em 31/12, o investidor pessoa física, domiciliado no Brasil, deverá informar a existência desses lucros em sua Declaração de Imposto de Renda e será tributado a 15% pelo IRPF.

- Para as outras sociedades, que não estão sediadas nos chamados paraísos fiscais e que possuem renda ativa superior a 60%, o timing da tributação permanece o mesmo – logo, os dividendos só serão tributados após o recebimento pelos sócios.

Contudo, os dividendos serão tributados pela alíquota de 15% de IRPF, o que representa uma redução da carga tributária atual.

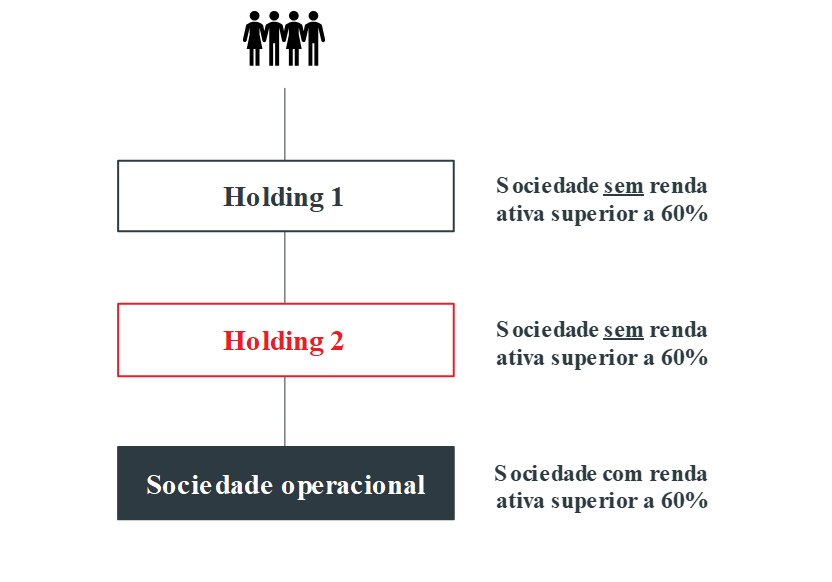

O cálculo do percentual mínimo da renda ativa das sociedades no exterior poderá impactar diretamente as holdings. A participação em outras sociedades e as receitas decorrentes de dividendos não serão consideradas como renda ativa, desde que as entidades controladas que gerem essas receitas também não tenham renda ativa superior a 60%. Isso é relevante porque cada sociedade deverá ser analisada individualmente, expurgando os efeitos de outras sociedades, veja o exemplo abaixo:

Por mais que as Holdings 1 e 2 não tenham renda ativa superior a 60%, o seu resultado deverá ser analisado expurgando os efeitos da sociedade operacional. Ou seja, se a Holding 1 e a Holding 2 só tiverem a sociedade operacional como investimento, o resultado dessas Holdings será igual a zero – sem lucro a declarar e a tributar.

Paralelamente, a sociedade operacional será uma controlada indireta da pessoa física no Brasil, devendo ter seus lucros tributados. Porém, como se trata de sociedade com renda ativa superior a 60%, a tributação dos lucros acontecerá após a distribuição.

- Trusts no exterior

Como funcionava? Os trusts não eram regulados no Brasil, causando dúvidas relevantes acerca do seu tratamento tributário ou mesmo se os brasileiros deveriam declarar esse investimento no Brasil, já que é uma forma de investimento que não existe no país.

E agora? Os bens e direitos que constituem o patrimônio do trust são considerados de titularidade do instituidor do trust (quem realiza o investimento no exterior) e só passarão à titularidade do beneficiário no momento da distribuição pelo trust ou do falecimento do instituidor, o que ocorrer primeiro.

A transmissão ao beneficiário poderá ser reputada ocorrida em momento anterior caso o instituidor abdique, em caráter irrevogável, do direito sobre parcela do patrimônio do trust. A transferência para o beneficiário é considerada como doação, caso o instituidor ainda esteja vivo, e transmissão causa mortis, na hipótese de ser realizada após seu falecimento. Ou seja, o investimento no trust será equiparado aos outros bens do instituidor, que só serão consideradas como bens do beneficiário após a realização de atos formais (doação ou sucessão).

Além disso, o trust passa a ser tratado como entidade transparente para fins fiscais. Bens que compõem o fundo do trust devem ser declarados como de propriedade do titular (a depender, instituidor ou beneficiário).

Vigência e regulamentação. A Lei passou a surtir efeitos a partir de 01/01/2024, e a Receita Federal publicou a Instrução Normativa nº 2.166/2023 trazendo os procedimentos a serem seguidos pelos contribuintes.

Algumas mudanças serão vistas nos próximos meses, com as orientações para a entrega da Declaração de Imposto de Renda e a informação sobre os ativos no exterior.

Contudo, a edição da Lei das Offshores mostra um interesse do Brasil em ter maior controle sobre investimentos nacionais em outros países, por mais que não implique – necessariamente – em aumento da tributação, como se nota no caso do recebimento dos dividendos, em que se tem uma alteração da tabela progressiva para a alíquota fixa de 15% de IRPF.

Nossa equipe continuará monitorando os avanços das normas e dos entendimentos da Receita Federal sobre esse assunto, para mantermos os investidores devidamente informados.

Caso tenha ficado com alguma dúvida, consulte nossa equipe por meio do nosso site! Estamos prontos para atendê-lo(a).

Para saber mais sobre o Freitas Ferraz Advogados, não deixe de nos acompanhar no LinkedIn e no Instagram!

O Freitas Ferraz nasceu com o propósito de combinar excelência técnica, experiência e dinamismo na assessoria jurídica empresarial. Atendemos organizações nacionais e internacionais de diferentes setores de mercado, atuando nas áreas mais importantes do ambiente de negócios. Com uma equipe de profissionais altamente qualificada, prezamos por um ambiente de trabalho de intensa colaboração, o que contribui para a retenção de nossas pessoas e atração de novos talentos, multiplicando a cultura de meritocracia do Freitas Ferraz. Visamos uma parceria de longo prazo com nossos clientes, baseada na confiança de uma atuação ética, estratégica e eficiente, contribuindo para a viabilização dos negócios e do crescimento das empresas e instituições que atendemos

O Freitas Ferraz nasceu com o propósito de combinar excelência técnica, experiência e dinamismo na assessoria jurídica empresarial. Atendemos organizações nacionais e internacionais de diferentes setores de mercado, atuando nas áreas mais importantes do ambiente de negócios. Com uma equipe de profissionais altamente qualificada, prezamos por um ambiente de trabalho de intensa colaboração, o que contribui para a retenção de nossas pessoas e atração de novos talentos, multiplicando a cultura de meritocracia do Freitas Ferraz. Visamos uma parceria de longo prazo com nossos clientes, baseada na confiança de uma atuação ética, estratégica e eficiente, contribuindo para a viabilização dos negócios e do crescimento das empresas e instituições que atendemos