O mundo não vai acabar, e os números de VC mostram isso

Os tiozões do apocalipse podem baixar os cartazes e descer dos banquinhos, o fim do mundo não está próximo. Os indicadores mais recentes dos investimentos feitos em empresas de tecnologia mostram de maneira clara que o diabo não é tão feio quanto alguns fazem questão de pintar. E que há, inclusive, boas notícias quando se presta atenção ao panorama geral, em vez de simplesmente se ater ao momento de retração que manchetes negativas fazem questão de repisar.

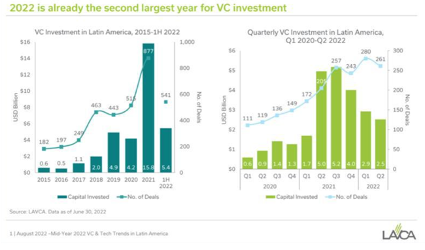

Vejam que surpresa para essa turma: números da LAVCA (Associação de Investimento em Capital Privado na América Latina) mostram que os aportes de venture capital feitos nos seis primeiros meses do ano já fazem de 2022 o segundo melhor ano desde 2015, quando começou a série histórica da associação. Vou repetir: o segundo melhor ano desde 2015! Foram cerca de US$ 5,4 bilhões investidos em startups latino-americanas, representando 541 negócios fechados.

O desempenho, mesmo que parcial, perde apenas (claro) para 2021, excepcional em vários sentidos com seus US$ 15,8 bilhões em 877 negócios. Foi o período das valuations estratosféricas, com empresas sobrevalorizadas na casa dos bilhões e dinheiro levantado quase num estalar de dedos. Não chegou a ser uma bolha como as que já existiram no passado, mas a alta inflou a cabeça de muita gente com ideias equivocadas.

Sim, a ressaca em relação ao ano passado é real e dolorosa, porém nada atípica, consideradas as circunstâncias macroeconômicas, com juros disparados diante do cenário de retração global. Esquecer que capitalismo é risco, e que as oscilações são da sua natureza, é o primeiro dos erros. Vale lembrar, mais uma vez, da teoria dos ciclos schumpeteriana, que prevê períodos sucessivos de prosperidade e retração. Quem ainda não se convenceu disso pode pegar a malinha e mudar de ramo.

O segundo erro é justamente tomar a parte pelo todo – isto é, fixar-se no retrato do momento, no instantâneo, sem considerar o panorama geral. Olha-se para o fotograma chamuscado, não para o filme – um traço muito peculiar dos tiozões, agarrados que são ao curto prazo e a qualquer facilidade que confirme a sua visão arcaica de mundo.

É fácil, por exemplo, visualizar no gráfico acima, à direita, a escada descendente no primeiro e segundo trimestres deste ano em relação ao ano passado. Mas é preciso que a miopia seja forte demais para ignorar como os resultados são muito superiores aos verificados em 2020, deixando evidente como o ecossistema dos novos negócios vêm ganhando musculatura.

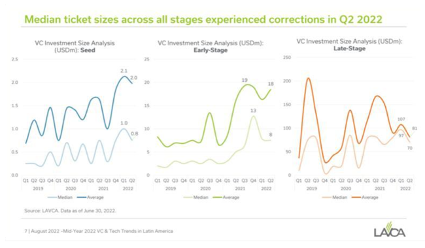

O mesmo estudo da LAVCA mostra uma evolução constante nos cheques em todo período da série histórica, excetuando-se os negócios em late stage. O capital semente, destinado a projetos em estágio inicial, alcançou US$ 2 bilhões em média no segundo trimestre, oscilando ligeiramente em relação ao trimestre anterior. Mas o gráfico não deixa dúvidas de que se trata de uma tendência de alta consistente nos novos negócios, mesmo se comparado aos meses dourados de 2021.

No Brasil, a alta dos juros também esteve longe de brecar o vigor das startups e dos negócios inovadores. De acordo com levantamento feito pela plataforma de inovação Distrito, as rodadas seed passaram de US$ 156 milhões no primeiro semestre de 2021 para US$ 282 milhões no mesmo período deste ano. Uma alta, ainda que menor, foi observada também nas rodadas early stage, que totalizaram US$ 1,39 bilhão, contra US$ 1,23 bilhão do ano passado.

Não é uma tendência localizada. Em meio às quedas globais nos volumes de aportes de venture capital registrados no nosso fotograma, as rodadas seed mantêm-se como exceção no mundo todo. Dados da Crunchbase mostram que as maiores gestoras de fundos de startups baseadas nos Estados Unidos têm privilegiado os investimentos em empresas iniciantes. No segundo trimestre do ano, o financiamento desses negócios manteve-se em alta e cresceu 9% em relação ao mesmo período de 2021.

Se não há exuberância, com um tropel de novos unicórnios a caminho, podemos dizer que o cenário ainda é favorável para as novas ideias, em que pese, claro, a diminuição no número de negócios, inevitável diante da retração e das incertezas globais. Isso ocorre por várias razões. Uma delas é porque são empresas cujos financiamentos não estão vinculados a suas receitas por estarem em estágio inicial.

Na desaceleração geral – surpresa de novo! – é nesse território que se encontram as melhores oportunidades de investimento, que seguem em alta, não importam o que digam os tiozões em cima dos seus banquinhos. Segundo o mapeamento da plataforma Startup Scanner, da Liga Ventures, foram criadas 61 startups em diversos setores no último mês. Mais uma prova da resiliência e antifragilidade do nosso ecossistema de inovação.

Aos negócios em late stage, em estágio avançado, resta enfrentar as turbulências com responsabilidadee parcimônia. Em tempos de torneiras estreitas, cabe arrumar a casa – cortar custos e traçar uma perspectiva de geração de caixa no longo prazo. O que se traduz em captar menos agora e voltar às rodadas quando estiver em uma condição melhor.

Esse processo passa, necessariamente, por ajustes na própria maneira de encarar o negócio. O ano de 2021 foi um ponto fora de curva – um período em que as métricas de crescimento eram pensadas com a cabeça no pote de ouro que estava no fim do arco-íris, isto é, na próxima rodada de investimentos.

De novo a teoria dos ciclos: todo boom é insustentável. O tempo das valuations estratosféricas acabou (por enquanto), e confundi-lo com o fim do mundo é se isentar da responsabilidade de fazer com que os negócios se mostrem sustentáveis no longo prazo. Esse é um dos grandes desafios que temos pela frente.

P.S.: Os tiozões vão continuar por mais algum tempo alardeando manchetes negativas. Deixe que falem. Quando se acalmarem, as oportunidades terão passado, e os empreendedores de hoje vão colher os frutos que a inovação sempre produz.