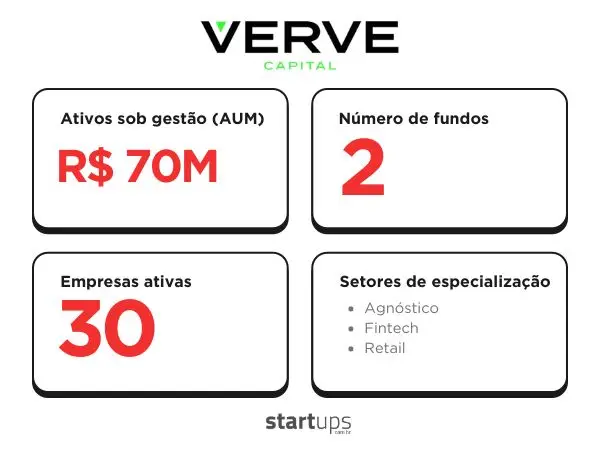

Quando criou o primeiro fundo, a Verve Capital tinha o objetivo de ser agnóstica, inclusive na geografia. A gestora assinou cheques para startups early stage no mundo todo, incluindo Ásia e Europa, mas percebeu que, se quisesse fazer a diferença, teria que se voltar para dentro de casa. Em meio à captação para o seu segundo fundo, os sócios da gestora, Marcelo Franco e Gabriel Farme, contam que o foco agora será nas empresas brasileiras.

“Logo no começo, a gente percebeu que onde fazia diferença como primeiro investidor era realmente no Brasil. É a nossa jabuticaba, que a gente conhece bem. Gostamos de identificar problemas reais, que tenham fit com a região. Então, no novo fundo, teremos 95% dos investimentos no Brasil e vamos deixar 5% para participar como followers lá fora, na América Latina”, explica Marcelo.

O fundo 2 da Verve espera concluir este ano a captação de US$ 10 milhões para investir em até 25 startups brasileiras, num período de quatro anos. Os cheques serão de US$ 200 mil a US$ 500 mil por empresa. A expectativa é fazer de quatro a seis investimentos ainda este ano.

A busca continua sendo por startups em estágio inicial, que ainda não tenham recebido aportes de VCs. Apesar de serem agnósticos, os investidores dizem ter mais afinidade com os setores de fintechs e retail. Segundo a Verve, o fundo 2 está próximo de 60% do capital planejado e já captou quase US$ 6 milhões.

“Como a gente está bem no começo dessas jornadas, existem as tendências. Há algum tempo atrás, só se falava em marketplace, hoje é inteligência artificial. Queremos ir surfando nessas microtendências, e separar o que é hype do que faz sentido. O que nos interessa é saber o que está sendo feito em soluções para problemas locais”, afirma Marcelo.

Micro VC

O lançamento do novo fundo ocorre num momento em que a Verve passa a se posicionar como micro VC. A ideia, de acordo com Gabriel, é que sejam fundos com período de investimento mais curto e retornos mais baixos, com um formato mais próximo do investimento anjo.

“Tecnicamente, são fundos com menos de US$ 100 milhões under management. No Brasil, acho que seria até US$ 10 milhões e focados em early stage. É um formato um pouco diferente do que existe no mercado porque a gente não precisa de retornos de 100 ou 200 vezes. Como somos os primeiros cheques, a partir de série B já é janela de oportunidade para desinvestir. A gente entra pra ajudar do zero ao 1, pra ajudar nos primeiros 12 a 24 meses”, aponta Gabriel.

A estratégia pode fazer sentido neste momento de falta de liquidez no mercado, com investidores aguardando novos exits para recuperarem o apetite pelas rodadas. Para Marcelo, a escassez de recursos no mercado tem sido positiva para a formação de empreendedores resilientes, que estão “dispostos a encarar a jornada”. No entanto, é preciso haver saídas para que o capital se recicle.

“Cheques muito grandes resolvem o problema de captação, mas por outro lado são super passivos. Este não tem sido um momento fácil de captar, e como um micro VC há prós e contras. Por ser um fundo pequeno, não conseguimos atingir investidores grandes, como fundos de pensão. Temos que ter mais LPs, com cheques menores. Porém, esses LPs são, muitas vezes, executivos de grandes bancos e empresas que acabam se tornando parte do nosso ecossistema”, destaca Marcelo.

Para a Verve, uma das vantagens de ser um micro VC é poder manter uma relação mais próxima com os investidores, criando, inclusive, conexões entre essas pessoas e os fundadores, o que pode se refletir em rodadas de investimento maiores no futuro.

“A gente conta com essa ajuda deles e tem casos de investidores que conseguiram facilitar o contato de algum empreendedor com um cara que ele estava buscando há seis meses. Uma das vantagens do micro é poder dar acesso à indústria do VC para pessoas que querem participar dessa indústria. Estamos muito animados com esse novo momento do mercado”, diz Gabriel.