*Leandro Souza viajou a Toronto a convite do Collision

Já faz um bom tempo (um ano, pelo menos), que fundadores de startups receberam de duras formas a conta a ser paga pelo período de rodadas generosas e planos ambiciosos de crescimento que rolaram especialmente em 2020 e 2021. Para o sócio da QED Investors, Nigel Morris, o problema persiste, e 2023 pode ser o ano que em que lições ainda mais severas podem ser aprendidas.

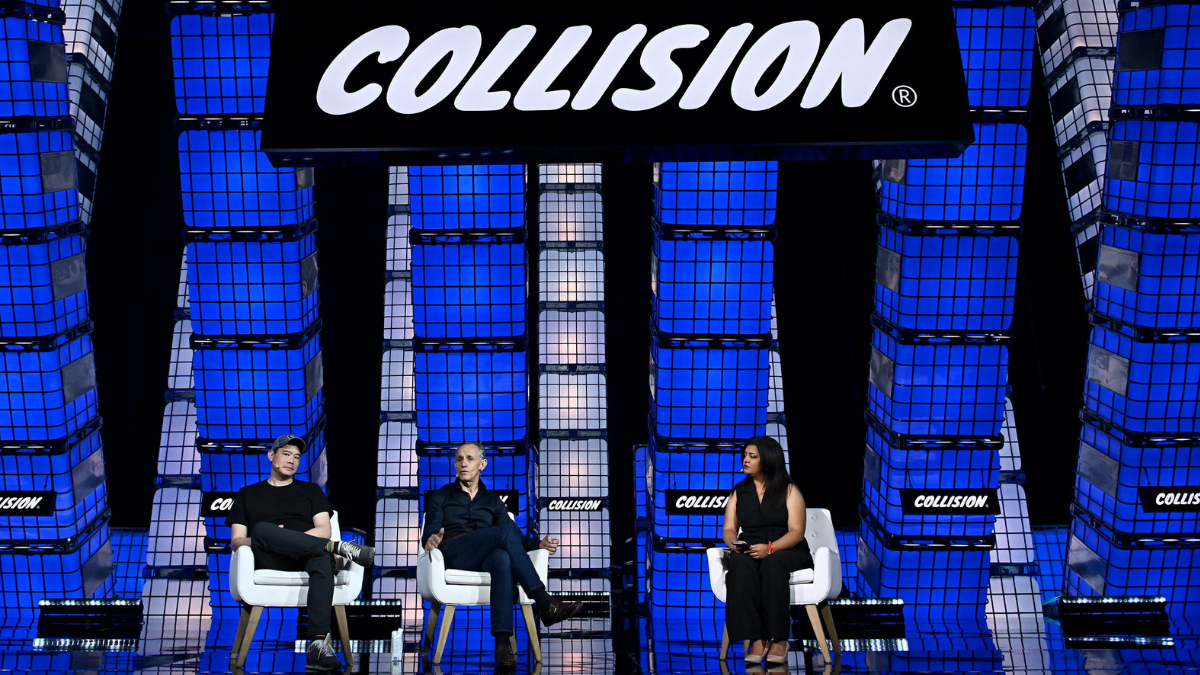

“Blitzscaling se tornou um grande problema no mundo em que vivemos. Hoje é preciso assegurar que cada cliente renda dinheiro. Não se trata mais de capturar market e descobrir depois como fazer dinheiro”, pontuou o executivo, durante painel no Collision, em Toronto. Nigel faz referência ao modelo de gestão que visa o crescimento acelerado.

Segundo ele, as complicações recentes do cenário econômico, assim como desastres como a queda do Silicon Valley Bank, fez a QED olhar com atenção redobrada para o seu portfólio, tendo conversas difíceis com suas investidas. Vale lembrar que o fundo norte-americano – especializado em fintechs – injetou dinheiro em unicórnios brazucas como QuintoAndar, Loft, Creditas, assim como em fintechs como Cora e Warren.

“Será preciso cortar gastos com projetos, será preciso reduzir planos de crescimento, para chegar ao lucro mais cedo, e depois pensar como chegamos ao outro lado (da crise). Não sabemos até quando isso vai durar”, analisou Nigel.

Ainda de acordo com o executivo, os novos termos com as startups investidas devem trazer planos de dois anos, no mínimo, em vez dos roadmaps de 12 meses como era antes. “Hoje, diminuir ritmo de crescimento, mas manter um crescimento por mais tempo, é mais importante para os investidores”, pondera.

Para Wesley Chan, sócio do fundo californiado FPV Ventures, a nova realidade vai derrubar diversas startups que não tenham seus fundamentos bem estruturados e um plano para sobreviver sem a necessidade de novas rodadas.

“Escassez de crédito para startups se tornou algo real, pois bancos como SVB não existem mais e fintechs não têm a mesma capacidade de financiamento que o SVB tinha. Além disso, está se criando uma escassez de capital, pois partners estão tirando seu dinheiro de fundos e de tecnologia”, analisou o executivo.

Quem vai ocupar o vácuo do SVB?

No mesmo painel, realizado no último dia do Collision, o Silicon Valley Bank também foi pauta. Segundo os participantes, ainda está para surgir um banco que atenda as startups como o finado SVB fazia. “Quando as startups precisavam de uma linha extra de crédito, SVB era o banco a recorrer e que tinha os melhores termos”, avaliou Wesley Chan.

Entretanto, na visão de Chan, faltou ao SVB a capacidade de gerir seus depósitos e fazer corretamente a tesouraria com todo o dinheiro investido. “80% das startups com as quais trabalhamos tinham o SVB como banco”, revelou. “Entretanto, eles não foram capazes de gerir suas taxas de juros, algo que a maioria dos bancos tem como algo básico”.

Para o sócio da FPV, o colapso do SVB já virou um “trauma” para muitos founders, e as mudanças já foram sentidas, mesmo poucos meses após o turbulento fim de semana em março quando todo mundo correu para tirar seu dinheiro do banco. Por exemplo, Wesley pontuou que gerenciamento do caixa agora é um tópico importante das reuniões de conselho.

“Antes se definia um CFO e todo o dinheiro ia para o SVB. Agora virou prioridade definir um lugar seguro onde colocar o dinheiro, ou diferentes lugares seguros para colocar os fundos. Segurança virou preocupação número 1″, afirmou Wesley.

“O caso do SVB mostrou que startups precisam ter a capacidade de abrir contas rápidamente e mover dinheiro rapidamente, e na crise do SVB, foram as fintechs que conseguiram escalar rapidamente para apoiar quem precisava sacar seus depósitos”, completou Nigel.

Apesar das análises, a pergunta inicial ficou no ar: quem vai ocupar o lugar do SVB como o “porto seguro” das startups? “Bem, isso ainda vamos ver”, disparou Nigel em um tom um tanto cínico, arrancando risadas nervosas do público no Enercare Center.