Em meio a um cenário econômico turbulento, o Nubank resolveu investir na sua oferta de crédito com garantia para expandir o portfólio. O neobanco acabou de anunciar o NuConsignado, seu primeiro movimento na área de crédito consignado.

O novo produto ainda está em uma primeira fase de testes, em que uma parcela de clientes no Brasil que são servidores públicos federais poderão contratar o serviço diretamente pelo aplicativo do Nubank.

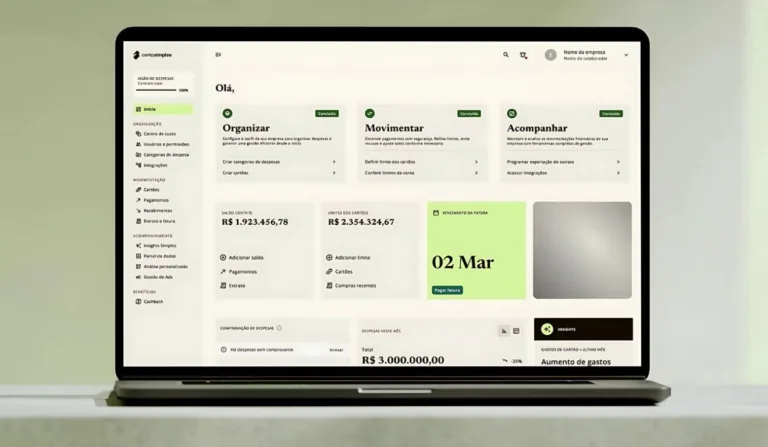

Em nota à imprensa, o Nubank afirmou que pelo app do roxinho, os usuários aptos a solicitar o crédito poderão simular o empréstimo com transparência das taxas e custo efetivo total (CET), além de poder contratá-lo sem participação de intermediários. As taxas serão calculadas de acordo com o perfil do cliente e os dados do próprio período de testes, que deve se estender ao longo do primeiro semestre para então ampliar a disponibilidade do produto entre esse público.

Na visão de Livia Chanes, líder de operações do Nubank no Brasil, o plano da fintech é mudar a experiência de contratação para empréstimos consignados, que ainda é dominado por muitos players que atuam como intermediários dos bancos.

“Estamos dando o primeiro passo para transformar o mercado de consignação e facilitar a vida do cliente, desde a consideração pelo empréstimo, passando pelo gerenciamento dele, até a quitação das parcelas”, afirma Livia Chanes, líder das operações do banco no Brasil, em comunicado.

Crédito com garantia

Além da entrada no mercado de empréstimo consignado, o Nubank tem expandido a oferta de crédito responsável (securitizado ou não), em que o cliente tem seus investimentos como garantia. Em novembro do ano passado, a empresa anunciou uma primeira versão de produto nesta modalidade em que a garantia vem de aplicações de clientes elegíveis ao empréstimo na função Resgate Planejado.

Com base em dados do Banco Central do Brasil de janeiro deste ano, a UBS produziu relatório que posiciona o neobanco como a terceira maior instituição no país em número de clientes de empréstimos acima de R$ 200,00 e a primeira entre as fintechs. A penetração de crédito (clientes com empréstimo sobre o total de clientes) da empresa é de 53%.

“Vamos ampliar a oferta de crédito de modo sustentável para o nosso negócio e estreitar ainda mais as relações com uma parcela significativa da nossa base”, finaliza Livia.