Oito meses depois de anunciar sua fusão com o SPAC Mercato Partners, a Nuvini começará a negociar suas ações na Nasdaq. A listagem acontecerá nesta segunda-feira (2 de outubro) com o ticker NVNI. A estreia não contará com a tradicional cerimônia de abertura do pregão, que ficou programada para quarta-feira (4).

Dormindo apenas duas horas por noite nos últimos 15 dias, Pierre Schurman, fundador e CEO da Nuvini, disse acreditar que o momento é importante para que a companhia volte a olhar para a sua estratégia de aquisições. “Foi um processo que demandou muito por conta do time pequeno e da complexidade”, afirmou ao Startups, acrescentando a frase que lhe foi dita pelo fundador da Semantix, Leonardo Santos: um IPO é parte celebração e parte voltar a trabalhar.

Perguntado se a expectativa é de uma estreia positiva, com valorização, Pierre disse que tem orientado a equipe da companhia a não olhar muito para a cotação no primeiro mês de negociação. “Vai flutuar para cima ou para baixo. Mas o preço da ação não é a empresa. É preciso focar. Senão você fica só olhando para o placar e não para a bola, e acaba levando gol”, afirmou, fazendo uma comparação com as ações do Nubank, que estrearam com grande valorização e hoje valem muito menos do que há dois anos.

De acordo com ele, algumas conversas preliminares com analistas e bancos para apresentação da Nuvini e de seu modelo de negócios aconteceram nos últimos meses e mais algumas estão marcadas para a semana que vem.

Modelo de atuação

A vantagem da companhia, em sua avaliação, é que, por não ser uma empresa que desenvolve seus próprios softwares, ela usa seus recursos não para investir em marketing e aquisição de novos clientes, mas para comprar novas empresas que vão gerar mais receita e margem para o negócio como um todo.

Como empresa de capital aberto, a Nuvini pretende manter seu ritmo de compra de 4 a 5 empresas por ano. O que muda é que, como a própria companhia ficou maior, agora, os alvos terão um porte também maior: receita entre R$ 20 milhões e R$ 50 milhões. O piso anterior era de R$ 10 milhões.

Além da holding, também as empresas que a compõem farão aquisições, reforçando sua capacidade de fazer negócios. A diferença é que, no caso das controladas, o foco das compras será no reforço de carteira de clientes ou de reforço ou acréscimo de funcionalidades e não de novas empresas que vão operar debaixo do seu guarda-chuva.

Na avaliação de Pierre, a principal vantagem de estar na bolsa será a possibilidade de acessar outras fontes de captação de recursos para financiar as aquisições. De largada, a Nuvini terá R$ 300 milhões (US$ 65 milhões) provenientes da fusão com o SPAC Mercato Partners para financiar seus planos.

Segundo ele, os negócios avaliados já têm apresentado múltiplos corrigidos e a Nuvini mudou sua principal métrica de análise de múltiplo de receita para o múltiplo de EBITDA. “O ARR é menos importante. O fluxo de caixa livre é o que estamos olhando”, disse.

Desempenho

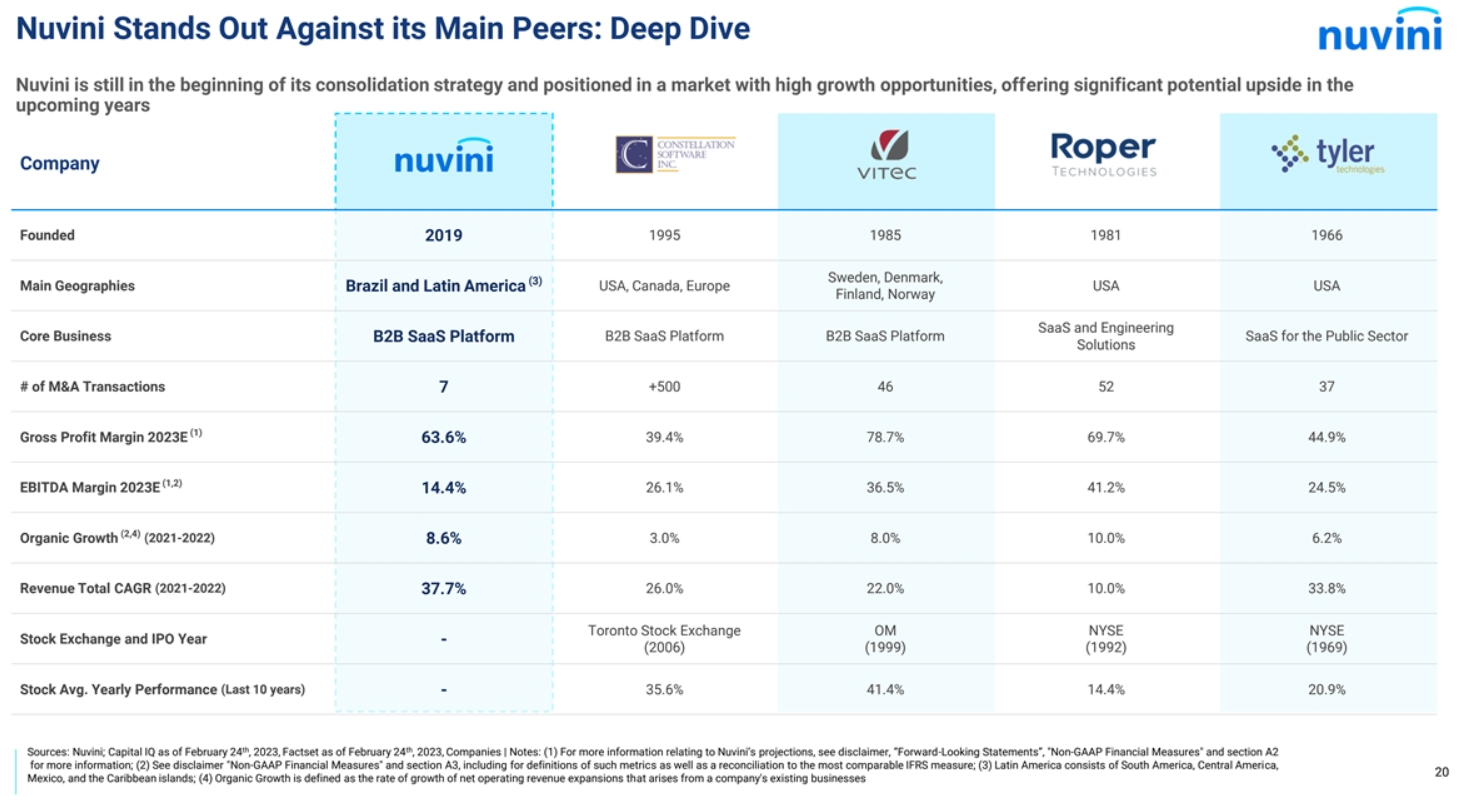

Desde a sua criação em 2019 – ainda como Keiretsu -, a Nuvini fez 7 aquisições. Em uma apresentação para investidores, a companhia diz que seu portfólio atende 21 mil clientes e terá uma receita de R$ 206 milhões em 2023, o que representa um crescimento orgânico – que exclui o que foi adicionado por novas aquisições feitas no período – de 17,3%. O EBITDA ajustado ficará em R$ 35,1 milhões, com margem de 17%, com margem bruta de 63,6%.

Para 2024, o plano é chegar a R$ 344,1 milhões de receita, com crescimento orgânico de 19,6%. A margem bruta e o EBITDA também devem melhorar, chegando a 65,9% e R$ 91,2 milhões, ou 26,5% de margem, respectivamente.