No próximo dia 9 de outubro, fará 10 anos da aprovação da famosa Lei 12.865, que regulamentou as atividades dos arranjos de pagamento e instituições de pagamento (IPs) e, assim, proporcionou o desenvolvimento de grande parte das fintechs no Brasil. De lá pra cá, o mercado evoluiu, a concorrência aumentou, alguns desses players ganharam musculatura e se estabeleceram como competidores diretos de grandes bancos.

Conforme os dados mais atualizados disponíveis no site do Banco Central (BC), existem 100 instituições de pagamento reguladas e autorizadas a funcionar no país. Em 2019, por exemplo, eram apenas 19. Esse número chegou a 26 no ano seguinte, porém o grande salto ocorreu entre 2021 e 2022. Nesse intervalo, a quantidade de IPs dobrou, para 74 ao final do ano passado, de acordo com o Relatório de Economia Bancária de 2022, do BC.

Ao longo da última década, as fintechs aumentaram sua participação de mercado, e a chegada dos novos entrantes foi importante para ampliar a concorrência em um setor até hoje dominado por poucos bancos. É o que conclui um estudo encomendado à Fundação Instituto de Pesquisas Econômicas (Fipe) pela Zetta, associação que reúne mais de 30 fintechs, entre elas, Nubank, Mercado Pago, Creditas e PicPay.

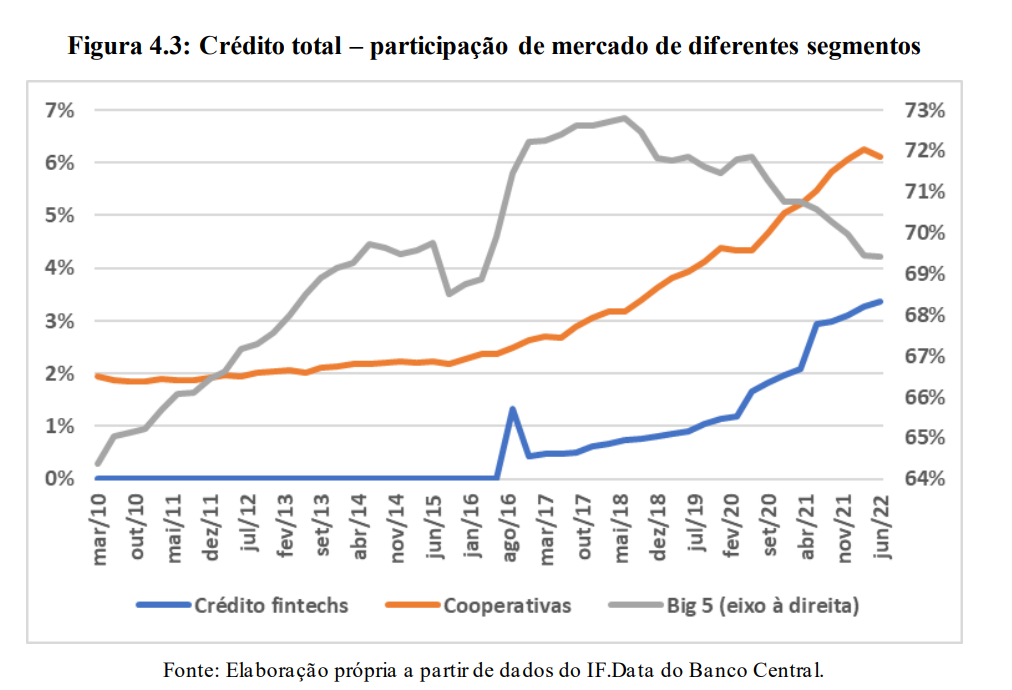

De acordo com a análise, conduzida por Márcio Issao Nakane e Hyeon Jin Jeong, a fatia das fintechs cresceu em diferentes modalidades de crédito e segmentos de atuação. “Em resumo, a partir de 2017 observa-se um processo expressivo de desconcentração bancária no país. Este processo é observado nos vários mercados de atuação das instituições financeiras, englobando ativos, depósitos, operações de crédito e diferentes modalidades de crédito para pessoa física”, aponta o estudo.

Crédito

O aumento de ‘share’ mais expressivo ocorreu em cartão de crédito. Ao final de 2022, a participação das fintechs no segmento chegou a 16,8%, contra 1,3% em 2017. Enquanto isso, a fatia dos cinco dos maiores bancos — Banco do Brasil, Caixa Econômica Federal, Bradesco, Itaú e Santander, ou “Big 5” como o estudo os chamou — passou de 81% em 2017 para 66% em 2022.

O crédito pessoal não consignado foi outra linha na qual as fintechs conquistaram um pedaço do bolo. A fatia das empresas nesse segmento passou de singelo 1% em 2017 para 10% em 2022. Em contrapartida, os ‘bancões’ viram a participação de mercado cair de 65% para 50%, no mesmo período.

No consignado, contudo, as grandes instituições não perderam tanto ‘share’ — a redução foi de apenas 3 pontos percentuais entre 2016 e 2022. As fintechs, por sua vez, cresceram pouco mais de 2 pontos percentuais entre 2017 e 2022.

Apesar do avanço de 2,9 pontos percentuais de 2017 para cá, as fintechs somaram modestos 3,4% do crédito total no país ao final de 2022. Já os “Big 5” notaram uma queda de participação de 73% em 2018 para 69,4% em 2022.

O estudo mostra também um aumento na fatia das fintechs em segmentos como ativos totais (7,9%), depósitos totais (6,4%), depósitos à vista mais contas de pagamento (10,3%), depósitos a prazo (8,3%) e financiamento de veículos (6,6%).

Tarifas bancárias

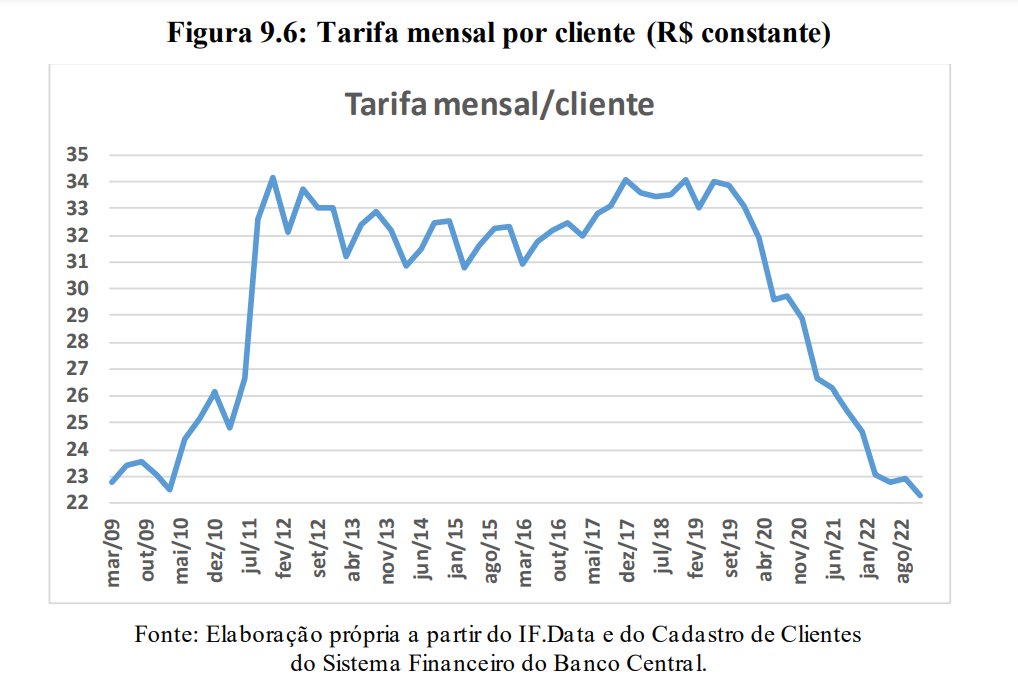

O estudo avaliou, ainda, o impacto das fintechs na inclusão financeira e na redução das tarifas bancárias. O número de pessoas com conta bancária, por exemplo, atingiu 184,8 milhões (ou 86% da população) em 2022. Parte desse movimento está relacionado com o avanço dos bancos digitais, aponta a análise. Além da própria evolução desses players, a mudança de hábitos do consumidor e as novas tecnologias têm ajudado a pavimentar esse crescimento.

Em relação à economia de tarifas, o estudo indica que a presença das fintechs — somada à pandemia de covid-19 e ao advento do Pix — contribuiu para uma economia de R$ 7,9 bilhões em tarifas no último trimestre do ano passado. O valor médio mensal das tarifas por cliente vem caindo desde setembro de 2019, atingindo o patamar corrente de R$ 22,27.

“A simulação apresentada superestima a contribuição das fintechs para a economia de tarifas bancárias, pois parte do efeito que está sendo atribuída a elas pode ter sido causado pela pandemia e pela introdução do Pix. Todavia, parece seguro afirmar que as fintechs são diretas ou indiretamente responsáveis por parcela importante da economia de tarifas apresentada na simulação”, diz a análise.

Taxas de juros

No quesito juros do crédito pessoal, as fintechs ainda têm taxa média superior a dos bancos incumbentes, embora suas taxas sejam menores que a média para todo o mercado nessa linha.

“As fintechs cobravam taxas de juros menores que os incumbentes até o início da pandemia na modalidade de crédito pessoal não consignado, mas passaram a cobrar taxas bem superiores após 2020. Apenas ao final do período, há convergência nas taxas de juros cobradas entre estes dois grupos”, diz o estudo.