Passada a era dos recursos fartos à disposição, as fintechs brasileiras estão direcionando suas prioridades para o crescimento financeiro sustentável. É o que aponta a 5ª edição da pesquisa Fintech Deep Dive, realizada pela PwC Brasil e pela Associação Brasileira de Fintechs (ABFintechs).

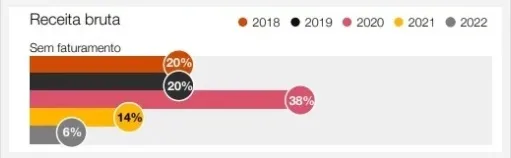

Na prática, as empresas deixaram de olhar apenas para ‘growth’, e passaram a priorizar a rentabilidade. Essa era, inclusive, uma tendência apontada já em 2022, quando 65% dos negócios esperavam dobrar suas receitas. No ano passado, a parcela de empresas sem faturamento chegou a 7%, o menor percentual registrado em todas as edições da pesquisa. Para se ter ideia, em 2020, 38% das fintechs não tinham nenhuma fonte de renda.

No mesmo sentido, a fatia de companhias com crescimento zero ou negativo se manteve em queda: elas eram 21%, em 2021, e agora somam 19%. Enquanto isso, o tão sonhado ‘breakeven’ — momento em que os negócios deixam de ser deficitários e passam a dar lucro — chegou para 43% das fintechs analisadas. Em 2022, essa fatia totalizava 35%.

Foco no B2B

Muito desse resultado ocorreu em função dos esforços dos empreendedores. Atualmente, mais da metade das startups (56%) oferecem soluções apenas para o B2B, considerado mais rentável. Na mesma pesquisa realizada no ano passado, 40% das fintechs tinham produtos e serviços exclusivos apenas para empresas. Isso também ajuda a entender a queda de 10% para 6% nos negócios que atendem o B2C.

Com diversos desafios em termos de custos para acessar serviços em instituições financeiras tradicionais, as pequenas e médias empresas (PMEs) também atraíram as atenções das fintechs. Hoje, 52% das startups atendem negócios com faturamento entre R$ 2,4 milhões e R$ 90 milhões.

“No primeiro momento, vimos que muitas empresas foram para o B2C, colocando mais foco na experiência do consumidor, mas ficou claro que rentabilizar esse mercado é bastante difícil. As fintechs começaram então a ver nas pequenas e médias empresas um público subatendido, com necessidades específicas. Vários nichos ainda têm uma qualidade de atendimento insatisfatório”, afirma Willer Marcondes, sócio e líder de consultoria em serviços financeiros da PwC Brasil, no relatório.

Mercado mais seletivo

O aumento dos juros ao longo dos últimos anos afetou em cheio o mercado de tecnologia. E, mesmo acostumadas a liderar os destinos dos aportes, as fintechs não ficaram de fora. Assim, é natural que os investidores se tornassem mais seletivos, o que pode ser mensurado no valor captado pelas empresas.

“Mesmo com um período mais enxuto para novos investimentos e aportes, as fintechs brasileiras estão se desenvolvendo e apresentando uma positiva performance no mercado. É evidente a necessidade por novas adaptações frente às tendências apresentadas pelo segmento financeiro, como a inteligência artificial, que certamente provoca uma reviravolta no mercado e define o destino de muitas empresas”, diz Diego Perez, presidente da ABFintechs, em nota.

Os negócios que estão ganhando tração deixaram de ser prioridade. Em 2022, apenas 1% levantou ‘funding’ entre R$ 30 milhões a R$ 50 milhões, contra 3%, em 2021, e 7%, em 2019. Outra faixa com redução dos aportes foi entre as que captaram de R$ 1 milhão a R$ 5 milhões: elas somaram 29% no ano passado, ante 35%, em 2021, e 37%, em 2019.

Ainda, houve queda na faixa de R$ 500 mil a R$ 1 milhão, que passou de 21%, em 2021, para apenas 12%, em 2022. Em 2019, eram 9%.

A preferência é claramente por projetos mais maduros. Ao todo, 19% das empresas afirmam terem recebido entre R$ 5 milhões e R$ 10 milhões. Elas eram 13%, em 2019, e 14%, em 2021. O mesmo aconteceu do lado das que viram o caixa ser encorpado por entre R$ 50 milhões e R$ 200 milhões. Elas saíram de 4%, em 2019, chegaram a 9%, em 2021, até alcançar 15%, no ano passado.

Houve crescimento, também, entre as fintechs que receberam de R$ 10 milhões a 30 milhões, passando de 9%, em 2021, para 13%, no ano passado — o mesmo patamar de 2019. Apenas 1% recebeu acima de R$ 200 milhões, mesmo nível de 2021.

Desafios

Nesse ambiente, 55% das fintechs esperam mais do que dobrar a sua receita em 2023. Apesar de significativo, 65% das empresas tinham a mesma expectativa no último ano. Além disso, outros 23% acreditam que vão aumentar entre 51% e 100% o faturamento, e 19%, entre 1% a 50%. Por outro lado, uma parcela de apenas 4% espera crescimento negativo ou nulo.

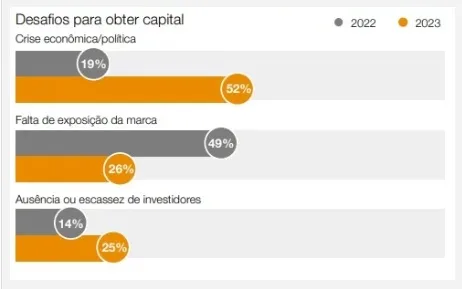

O levantamento mostra, ainda, que o principal desafio dos gestores é alcançar a escala necessária nas operações. Neste ano, 55% das fintechs apontaram esse como o principal gargalo, contra 41% em 2022.

Em seguida, surgem como preocupações a captação de investimento para o negócio (42%) e a geração de receitas (38%). Há, ainda, questões como conhecimento de marca (33%) e a atração de recursos humanos qualificados — principal preocupação no ano passado, esse aspecto passou de 56% para 27% atualmente.

Para o levantamento, realizado entre fevereiro e abril, foram ouvidas 108 fintechs de diferentes segmentos e portes. O estudo na íntegra está disponível no site da PwC.