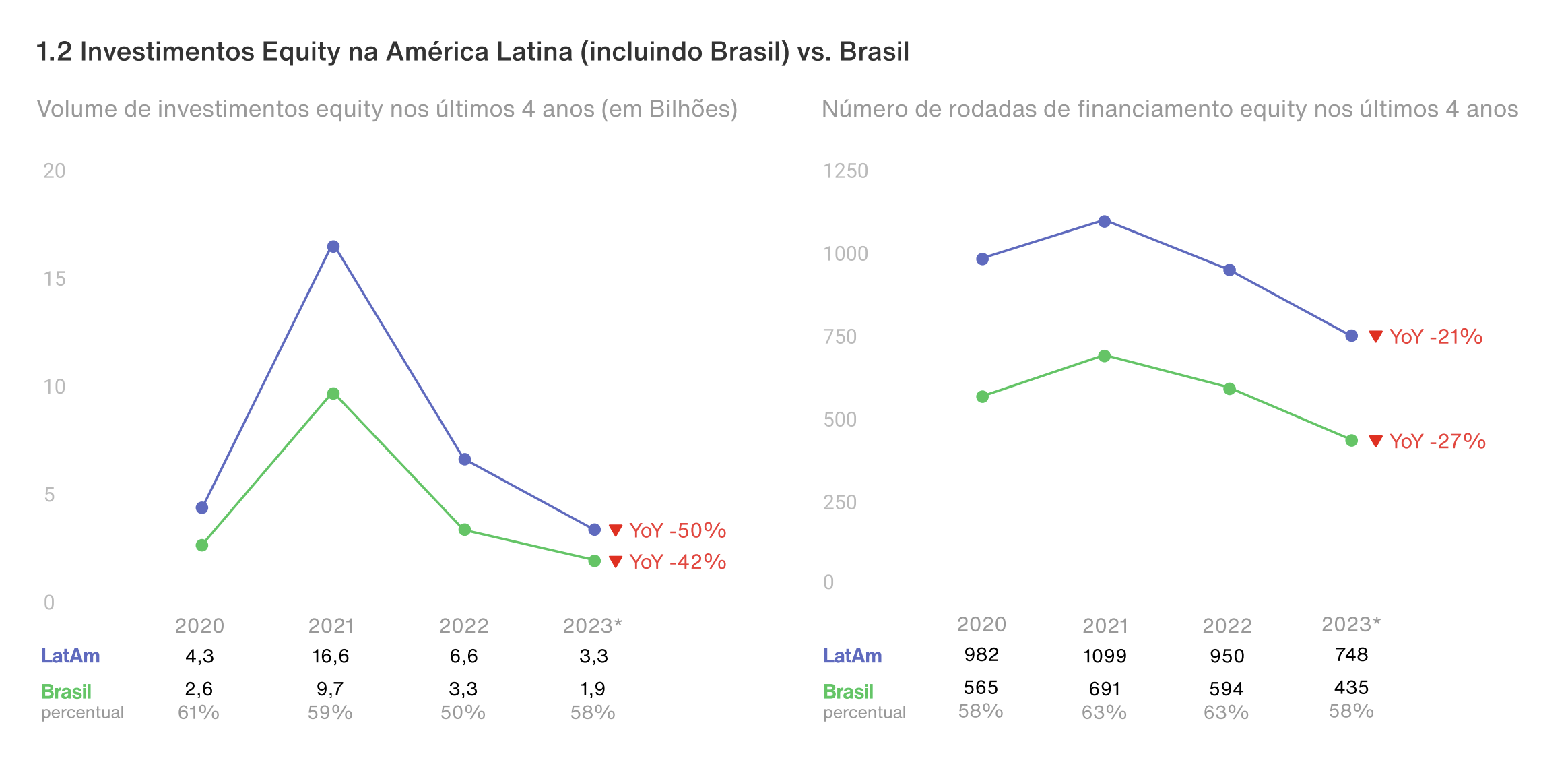

Em um ano de ressaca no mercado de investimentos global, com ajustes de liquidez, alta de juros e incertezas macroeconômicas, as startups da América Latina captaram US$ 3,3 bilhões em 748 rodadas de equity ao longo de 2023, de acordo com o mais recente relatório da plataforma Sling Hub, com dados até o dia 10 de dezembro. Os resultados preliminares do ano indicam uma queda de 50% no volume de investimentos captados e de 21% no número de rodadas no comparativo ano a ano.

“Um ponto que sempre impacta na queda de volume de investimento de startups é as captações grandes”, afirma João Ventura, fundador e CEO da Sling Hub, em conversa com o Startups. “Cerca de 80% do dinheiro captado ao ano pelas startups latinas vem de poucas rodadas, ou seja, um número pequeno de grandes operações. E essas foram as que mais sofreram nos últimos dois anos.”

Ele explica que, em 2022, a América Latina registrou 29 megarounds (rodadas acima de US$ 100 milhões), número que caiu para sete em 2023. No Brasil, a redução foi de 11 para quatro no mesmo período. “As startups grandes estão sendo as mais afetadas por toda diminuição no mercado. Basicamente, o que ocasionou a queda de volume captado em 2023 foi ter menos rounds grandes”, avalia o executivo.

Vale destacar que dos 29 megarounds de 2022, seis tiveram o SoftBank entre seus investidores. Já em 2023, o conglomerado japonês se manteve um tanto “mansinho”, segurando a mão na hora de assinar os cheques. Dos sete megarounds de 2023, o SoftBank não participou de nenhum. Ainda segundo a Sling Hub, o fundo realizou apenas um investimento na América Latina em 2023, ao liderar a série A da HRTech chilena Rankmi, sem valor divulgado.

O Brasil respondeu por 58% de todo o volume captado pelas startups latinas em 2023. Nossas startups captaram US$ 1,9 bilhão neste ano, distribuídos em 435 rodadas de equity. A participação brasileira nos aportes em toda a região se manteve dentro da média dos últimos anos, respondendo por 61% do volume captado em 2020, 59% em 2021 e 50% em 2022.

Marcio Zarzur, general partner da DOMO.VC, observa que a redução de investimentos em 2023 não é nenhuma grande novidade. “Este movimento é natural em um cenário de juros mais altos e especialmente considerando a ‘ressaca’ após um período de bonança excessiva. O que nos anima é que a qualidade dos negócios que estão sendo criados é consideravelmente mais alta e os modelos de negócio mais sólidos, já visando break-even desde o início da fundação da companhia”, considera.

Fintech, sem muitas surpresas, segue sendo o segmento de mercado mais aquecido, embora tenha enfrentado uma redução de 45% em investimentos em 2023. Em segundo lugar, o levantamento da Sling Hub aponta para as proptechs, que captaram US$ 380 milhões ao longo do ano. Mas o destaque do ano vai para as biotechs, o único setor entre os quatro maiores em volume de investimentos Latam que apresenta crescimento ano a ano, tanto em rodada de equity quanto no total considerando os investimentos de dívida. As biotechs representaram seis das 24 rodadas acima de US$ 20 milhões na região, sendo três delas no Brasil.

O que esperar de 2024 para as startups latinas?

Segundo Marcio, da DOMO.VC, as perspectivas para a indústria de 2024 são otimistas, principalmente pela tendência de queda de juros nos Estados Unidos – o que melhora o cenário para investimentos alternativos em todo o mundo. “Uma queda nas taxas aqui torna os ativos de risco mais atrativos e motiva novos empreendedores a construírem negócios”, afirma o executivo. Além disso, ele cita a revolução tecnológica trazida por Inteligência Artificial (IA), que deve impactar a maior parte das indústrias tradicionais, que ganharão ainda mais eficiência e redução de custo em seus processos.

Ele observa que ainda há espaço para fintechs focadas no mercado B2B, especialmente no que diz respeito à bancarização e Open Finance para pequenas e médias empresas. “Seguimos bastante animados com soluções que auxiliem pequenos empreendedores. Negócios que tragam eficiência para este universo costumam fidelizar o usuário com facilidade e geram um resultado enorme relativo ao custo do serviço”, acrescenta.

Ainda assim, empreendedores não devem esperar que os níveis de investimento retornem ao patamar de 2021 ou até mesmo de 2020. “Muitos fundos estão priorizando rodadas internas e fazendo aportes bridge em seu próprio portfólio para garantir que suas empresas tenham o runway necessário para conseguir chegar na próxima fase de crescimento”, observa Bianca Marinelli, sócia da Alexia Ventures.

Em relação às rodadas externas, o foco será em rentabilidade, recorrência e unit economics, que serão priorizados no lugar de modelos mais transacionais, com risco de crédito, margens mais baixas e marketplaces em geral. “Essas são teses super relevantes para o mercado, mas que estão sendo mais criteriosamente avaliadas. No geral, 2024 ainda será um ano desafiador, principalmente para rodadas de venture capital. Tanto para os fundos captarem e construírem seus veículos de investimento quanto para os empreendedores que estão buscando capital com os investidores”, analisa a executiva.

Se você cansou de ouvir falar em inteligência artificial, tenho más notícias. A opinião unânime dos especialistas é que essa tecnologia vai seguir avançando com força no próximo ano. “Há muitos negócios sendo criados com IA que são uma mera interface linkada aos modelos de IA generativa. O boom de IA se mantém, mas os negócios têm que estar pautados em fundamento e qualidade de acesso a dados proprietários. Será super importante para os empreendedores buscarem sua real barreira de entrada e diferenciação de longo prazo”, alerta Bianca.

Tudo indica que a tecnologia será aplicada em diversas verticais de mercado, com grandes oportunidades na indústria jurídica, imobiliária e de saúde. “Além disso, o Brasil tem um potencial de posicionamento importante no mercado de climate techs, em especial no mercado de crédito de carbono, mas também pensando no setor agrícola e em como otimizar as cadeias e melhorar o rastreamento dos recursos”, destaca a sócia da Alexia Ventures.

Mais M, menos A

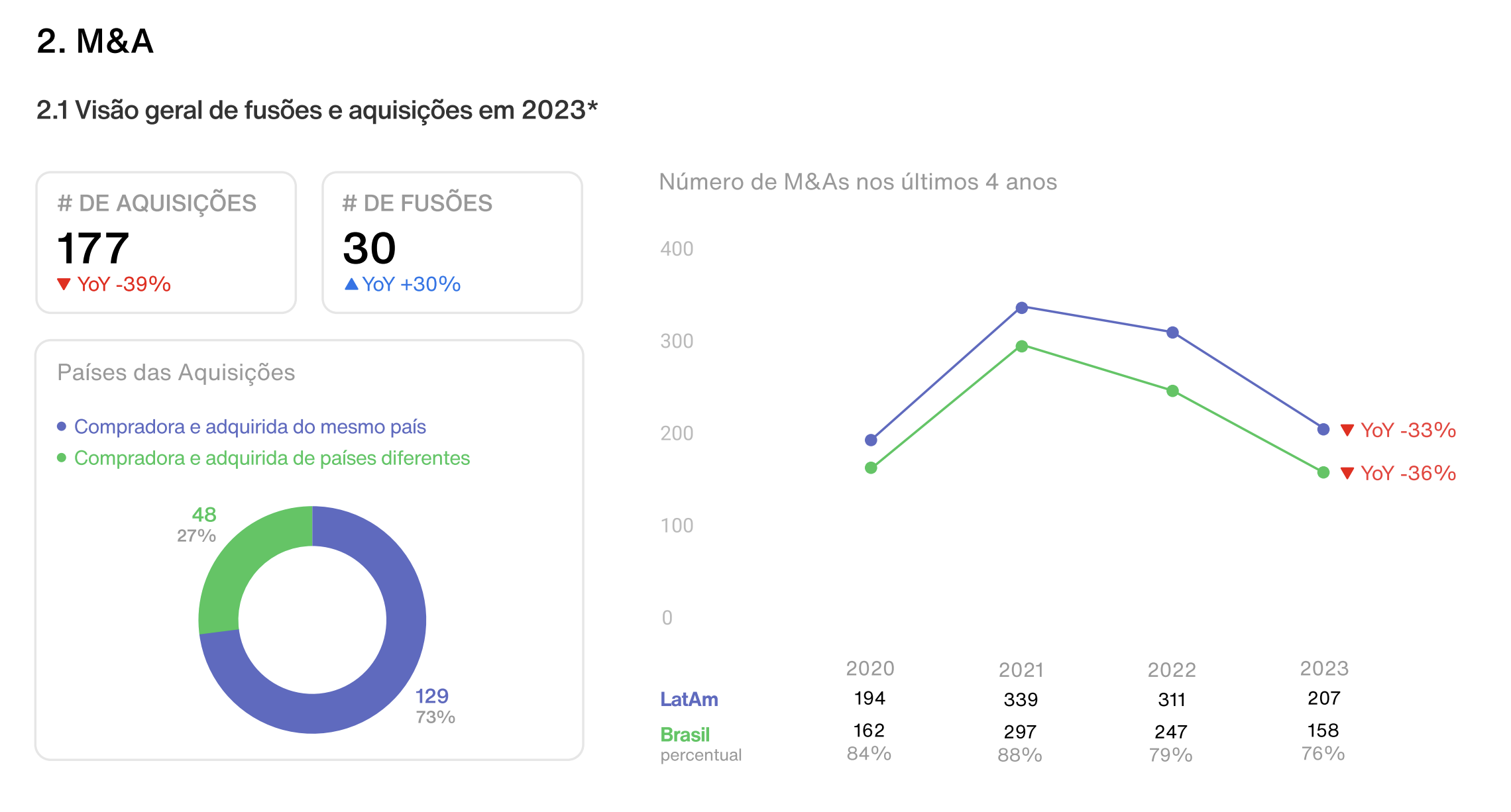

2023 foi o ano de diminuição das aquisições e aumento das fusões. Entre 1 de janeiro e 10 de dezembro, a Sling Hub registrou 177 aquisições (-39% ano a ano) e 30 fusões (+ 30% ano a ano). Do total de fusões, 23 ocorreram entre duas startups, e apenas sete entre startup e uma empresa tradicional.

A hipótese para o aumento das fusões, segundo o CEO da Sling Hub, é que esse foi um movimento para salvar a vida de startups que estariam prestes a fechar as portas. “Empresas com muita dificuldade de levantar dinheiro têm algumas como fazer uma demissão em massa, encerrar as operações ou se fundir a uma outra empresa”, explica João Ventura.

A estratégia pode ser vantajosa para as duas pontas. De um lado, a startup que não conseguiu captar e precisa reduzir os custos e buscar formas para sobreviver e, do outro, uma startup que não teria dinheiro suficiente para adquirir uma empresa, mas negocia um acordo societário para unir-se a uma outra companhia. “Olhando para os resultados de queda das aquisições e aumento das fusões, a gente imagina que o que ocorreu foi uma saída para evitar a quebra de startups”, analisa o executivo.

A teoria é semelhante a dos investidores. “Compradores segurando caixa e mais seletivos nas aquisições e startups se fundiram para ‘ganhar corpo’, aumentar o balanço e tentar sobreviver. Empresas que possuem modelos de negócio sustentáveis desde o início não precisaram passar por isso”, pontua Marcio Zarzur, da DOMO.VC. Bianca Marinelli, da Alexia Ventures, ressalta que o boom de criação de startups em 2021 e o atual ambiente desafiador para acesso de recursos fez com que muitas das empresas que hoje estão competindo pelo mesmo mercado olhassem para o lado e buscassem formas de unir forças para continuar no jogo.

“Muito mais do que grandes organizações fazendo aquisições, temos visto empresas pequenas e médias tentando sobreviver e unindo forças com outras que possam ser complementares na proposta de valor. Ass fusões têm sido uma alternativa à escassez de capital no mercado”, finaliza a executiva.