Com a janela de IPOs se fechando por conta das incertezas com relação aos rumos da economia global, a fabricante de eletrônicos, brinquedos e milhares de outros itens Multilaser quer tentar passar pela frestinha e apresentou seu pedido de abertura de capital na B3.

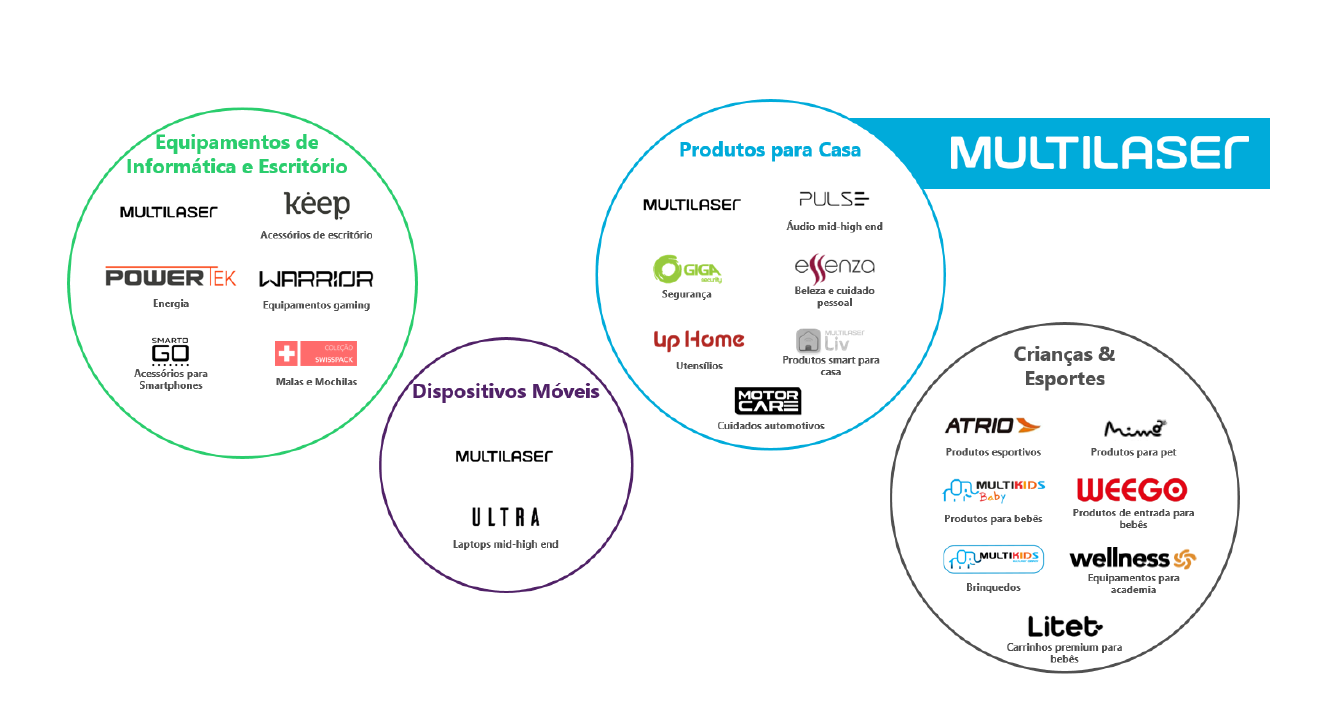

“A Companhia acredita ser uma das mais bem-sucedidas e diversificadas companhias de bens de consumo do Brasil devido a amplitude de seu portfólio com mais de 5 mil produtos diferentes (SKUs) e ampla capacidade de distribuição nacional”, escreveu a Multilaser no prospecto preliminar enviado à CVM.

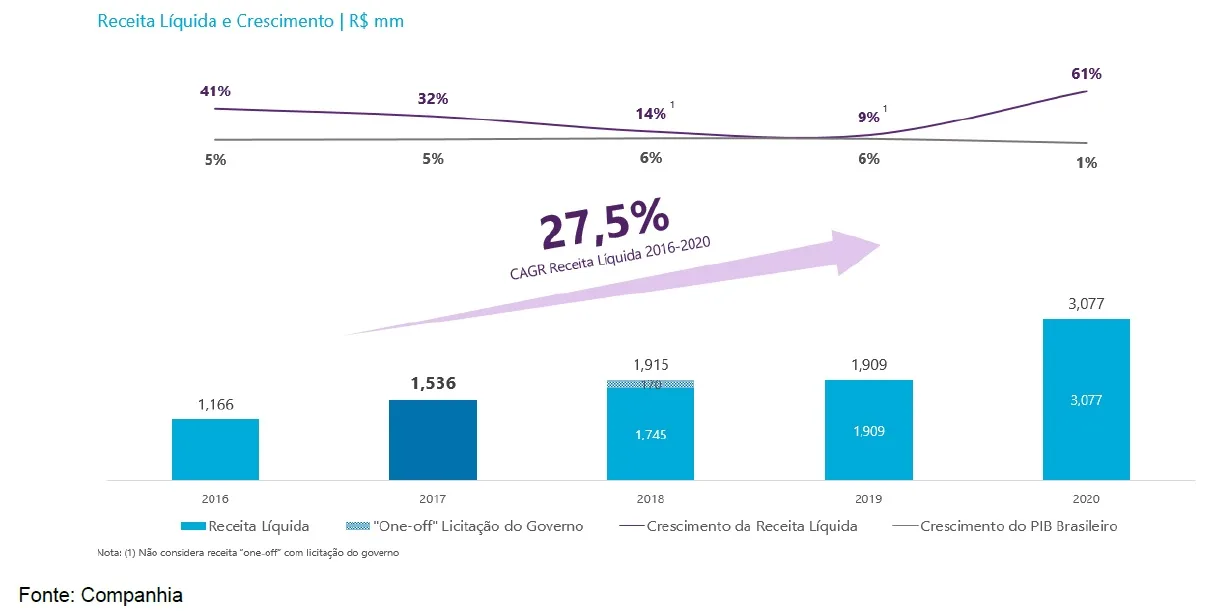

Em 2020, a Companhia apresentou uma receita líquida de quase R$3,1 bilhões e, entre os anos de 2018 e 2020, seu crescimento anual composto foi de 26,8%. O EBITDA de 2020 totalizou R$555 milhões, com uma margem de 18,1%, e o lucro líquido atingiu R$451 milhões, com uma margem de 14,7%. O modelo de negócios tem retorno sobre o capital investido (ROIC) de 36,5% em 2020.

A companhia opera com 20 marcas próprias e 9 licenciadas distribuídas para aproximadamente 29 mil varejistas em todo o País. Atualmente os produtos são vendidos em mais de 44 mil pontos de venda físicos de propriedade de terceiros, em 44 marketplaces e em 7 lojas virtuais da companhia. Em 2020, ela lançou aproximadamente 1,3 mil novos SKUs (aproximadamente 5 novos produtos por dia útil), que representaram mais de 30% da receita no ano.

Essa é a 2ª tentativa da fabricante de ir para a B3. A tentativa anterior tinha sido em 2018 e foi abortada pelo fechamento da janela de oportunidade.

Os coordenadores da oferta são Itaú BBA, XP Investment Banking, Bank of America, UBS BB e Safra.