O PicPay entrou com pedido de IPO na Nasdaq nesta semana. Se a oferta for adiante, a companhia será a 4ª empresa de serviços financeiros brasileira a ser listada na bolsa americana – junto com Stone, PagSeguro e XP.

O prospecto preliminar apresentado à SEC ainda não traz informações concretas sobre a oferta – a Exame fala em uma captação de pelo menos US$ 1 bilhão -, mas dá para fazer algumas suposições sobre quanto o negócio pode vir a valer.

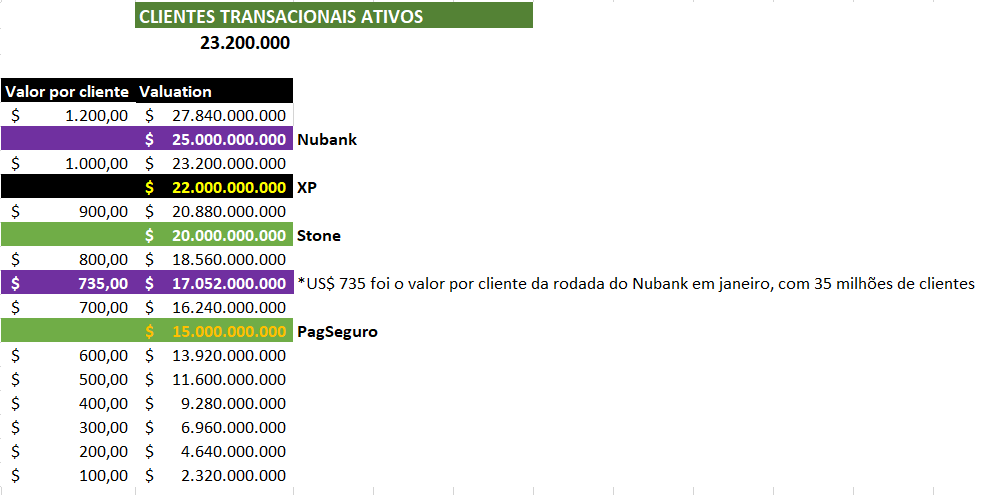

Uma referência – considerada simplista por alguns, mas que serve de referência nas rodadas dos bancos digitais e fintechs, que é como o PicPay quer ser visto, afinal – é o valor por usuário.

Até o início da pandemia, os clientes de bancos digitais de primeira linha “valiam” na casa de US$ 1 mil cada. O Nubank, por exemplo, captou em meados de 2019 com cada um dos 12 milhões de clientes eu ele tinha na época valendo US$ 1,2 mil. Com a pandemia, o valor dos clientes caiu para metade.

O próprio Nubank, na série G anunciada em janeiro, captou com seus agora 35 milhões de clientes valendo US$ 735 cada.

No prospecto enviado à SEC, o PicPay apresenta 3 recortes de números de usuários referentes a 31 de março:

- 36 milhões de usuários ativos – que abriram o aplicativo pelo menos uma vez nos últimos 12 meses (crescimento de 28,9% em relação a dezembro/20);

- 23,2 milhões de usuários transacionais ativos – que fizeram pelo menos uma transação nos últimos 12 meses (crescimento de 43,2% me relação a dezembro/20);

- 11,9 milhões de usuários com saldo em carteira (crescimento de 43,4% me relação a dezembro/20).

Usando a rodada do Nubank como referência, os 23,2 milhões de usuários transacionais ativos (afinal, que movimenta dinheiro é que realmente importa, né, ainda mais em 12 meses) dariam à companhia um valor de US$ 17 bilhões.

O montante deixa o PicPay atrás do valuation do Nubank (US$ 25 bilhões), como também da XP (US$ 22 bilhões) e da Stone (US$ 20 bilhões) e um pouco à frente do PagSeguro (US$ 15 bilhões).

Mas a ambição da companhia é maior que essa. A ideia é vender o negócio no patamar de preço de clientes pré-covid (US$ 1.000 por cabeça), ou até mais que isso. A avaliação de gente próxima à companhia é que ele está em boas condições por ter mais dinheiro em caixa, está melhor posicionado para captar mais dinheiro por ter sócio com muita grana e ter mais experiência em governança (com outra empresa no grupo já listada, a JBS), ter muito mais velocidade no desenvolvimento de features, arriscar muito mais que Nubank e ter o produto que está melhor posicionado para o futuro do que o Nubank.

Será que vale tanto?

A questão é, será que o PicPay vale tudo isso? Tem gente muito melhor do que eu para fazer essa conta, obviamente. Mas eu chutaria algum lugar entre US$ 500 e US$ 800 como um valor provável:

– O PicPay era controlado pelo banco Original, e em uma reorganização societária, passou para debaixo do grupo J&F. Então ele continuará sendo uma carteira ou vai se posicionar como banco competindo com o Original?

– Em 2020, apresentou prejuízo de R$ 803 milhões. XP, Stone e PagSeguro já eram superavitários na época dos seus IPOs;

– O Nubank ainda dá prejuízo também, verdade. Mas tem um posicionamento latino, não só Brasil e está lançando serviços de banco, como investimentos e seguro;

– A estratégia de oferecer muita coisa dentro do aplicativo (isso, ser superapp, mas não escrevo essa palavra, lembra?) é interessante para aumentar a frequência de uso, mas pode também ser uma distração em termos de investimentos.

No fim, vai depender da história que a companhia vai contar e, claro, do interesse dos investidores em pagar – ou não – pra ver ser as promessas serão cumpridas.