Boa tarde,

Que o novo ano seja repleto de rentabilidade, unicórnios, exits e boas histórias para contar! Voltamos a nos falar dia 13 de janeiro!

Foi assim que eu terminei a quinta e última edição do CODEX de 2019. E vejam só, todos os meus desejos se concretizaram. Por conta da pandemia as empresas cortaram custos e focaram em rentabilidade. O Brasil teve o nascimento de três unicórnios, muitos exits e você leu aqui no Startups (que ontem chegou ao seu 6º mês de vida, mas naquele momento ainda estava em gestação) histórias muito boas. Para 2021, vejo um cenário muito parecido. Eu diria até com um ritmo um pouco mais acelerado na medida que a vida vai tentando voltar aos eixos – sejam como era antes ou dentro de novos parâmetros.

Na prática, a semana que começa hoje já é a primeira semana de 2021, então, Feliz Ano Novo! Mas como ainda faltam uns dias para a transição oficial para o novo ano, ainda dá tempo de fazer o tradicional balanço do que rolou nos últimos meses.

Pra mim, a grande surpresa de 2020 (depois de perceber que eu poderia também ser um fundador) foi ver que, ao invés de abandonar iniciativas ligadas a inovação, empresas e pessoas foram buscar exatamente nesse tipo de projeto a chave para enfrentar os desafios de 2020 e criar novos caminhos para os anos seguintes. Com isso, o fluxo de investimento em venture capital, as fusões e aquisições e todas as outras estruturas que giram em torno desse mundo seguiram funcionando mesmo com todo o resto virado de cabeça para baixo. Parece que as mensagens dos coaches quânticos, gurus de LinkedIn e de memes de Instagram e WhatsApp tiveram efeito prático – não só o resultado momentâneo de parecer inteligente para aquelas pessoas que rodeiam quem as compartilha. Vamos ver se isso se mantém no longo prazo.

Sobre a semana passada, teve de tudo, incluindo a compra pelo Magalu da Hub Fintech, o candidato a unicórnio do Carlos Wizard, por US$ 50 milhões.

Boa leitura e boa semana.

Gustavo Brigatto

Fundador e Editor-Chefe

RODADAS DE INVESTIMENTO

- A Credere recebeu um aporte de R$ 2,5 milhões da DOMO e da Bossa Nova para tornar financiamento de veículo “tão simples quanto compra no cartão”;

- A Nomad levantou uma rodada de R$ 30 milhões. O aporte foi liderado pela Monashees e contou com a participação de fundos como o americano Abstract Ventures (Ripple, Brave, Lunchclub, entre outras) além de Hans Tung, da gestora GGV Capital. Os recursos serão usados para contratação de desenvolvedores e criação de novas tecnologias e serviços. A companhia, que foi lançada em novembro como uma conta com cartão nos EUA para brasileiros, acaba de colocar no ar a opção de investimentos por meio de carteiras sugeridas de acordo com o perfil de risco do cliente;

- A conta digital para empresas Linker, levantou uma rodada seed de R$ 12 milhões. Entre os investidores estão a Darwin Capital (investidora da Zoop); Marcelo Sampaio, fundador da Hashdex; Roberto Nishikawa (ex-Itaú Unibanco), além de alguns anjos e family offices. É a primeira captação feita pelo neobank fundado no começo de 2019;

- A baiana Intera, que ajuda empresas a contratar profissionais com perfil técnico, levantou uma rodada de R$ 2,5 milhões com um grupo de investidores-anjo. A ideia é usar os recursos para desenvolver uma plataforma que permite às empresas fazer o processo por conta própria;

- A AIO, que prepara alunos para o ENEM, recebeu um aporte de R$ 2 milhões da Fuse Capital. A ideia da companhia criada em abril é investir os recursos em tecnologia para melhorar a experiência dos alunos;

- A Cannabis, que liga médicos a quem precisa importar remédios feitos a base cannabis medicinal, finalizou uma rodada de R$ 2 milhões pela SMU. Foram 250 investidores em uma campanha que durou 20 minutos;

- Já a Pink Farms abriu uma rodada de investimento na SMU para levantar R$ 4 milhões. Em comunicado, a fazenda urbana vertical disse que os recursos serão usados para a expansão de área produtiva, investimento de P&D para desenvolvimento de novas culturas, como morango, tomate, cogumelos, entre outros, investimento em marketing e fortalecimento do time comercial, e, também, para ampliar o time de engenharia para projetos de fazendas maiores, com possibilidade de escalabilidade para todo o país. A companhia também pretende abrir uma loja conceito com perfil de “table-to-farm”, em que a produção é consumida no próprio local de cultivo.

FUNDOS

- O BID Lab, do Banco Interamericano de Desenvolvimento, vai aportar R$ 4,4 milhões (US$ 870 mil) no programa IdeiaGov, hub de inovação do Hospital das Clínicas da Faculdade de Medicina da USP. Com os recursos, serão apoiados pelo menos 10 projetos que buscam solucionar problemas de saúde pública originados do enfrentamento à pandemia da COVID-19, mas que terão aplicações em diversas outras áreas. Entre elas, existem ferramentas para usar inteligência artificial no diagnóstico de COVID-19 e outras doenças por imagens de raio-x e tomografia, aplicações de Internet das Coisas para equipamentos de UTI e digitalização da jornada do paciente no hospital.

- O fundo AgVentures II, da SP Ventures, teve seu segundo fechamento de sua captação com um novo aporte de R$ 40 milhões. O investimento foi liderado pela Adisseo, de nutrição animal, e pela Mosaic, de fertilizantes. A captação também contou com family offices brasileiros e um produtor de grãos cujo nome não foi revelado. Com isso, a gestora terá R$ 130 milhões para investir em startups do setor agrícola. O objetivo é chegar a R$ 300 milhões. O primeiro fechamento tinha acontecido em agosto.

AQUISIÇÕES

- Em sua segunda aquisição, a Olist fechou a compra da startup de logística PAX. O valor da operação não foi revelado. No começo do ano a PAX tinha recebido um investimento da DOC88, unidade de tecnologia do grupo de comercialização de energia Comerc. A aquisição faz parte do plano de expansão que a companhia pretende tocar depois do aporte de R$ 310 milhões anunciado em meados de novembro. Na ocasião a Olist também apresentou sua primeira aquisição, a Clickspace.

- O Magalu levou mais uma. A companhia anunciou a compra da Hub Fintech, do Carlos Wizard. “Com a aquisição, os mais de 29 milhões de clientes pessoas físicas do Magalu e os 40 mil sellers do marketplace passam a contar com uma conta bancária digital completa, gratuita e totalmente integrada ao superapp”, informou a varejista em comunicado. O valor acertado no negócio ficou em R$ 290 milhões – ou cerca de US$ 52 milhões, o que é beeeeem distante do objetivo de tornar a empresa um unicórnio como Wizard dizia. Com cerca de 250 colaboradores, a Hub possui aproximadamente 4 milhões de contas digitais e cartões pré-pago ativos, que movimentaram 7 bilhões de reais nos últimos 12 meses. A companhia gerou uma receita bruta (não auditada) de 159 milhões de reais, no mesmo período. O grupo de 100 desenvolvedores da fintech será integrado ao Luizalabs, que passa a contar com 1.500 profissionais de tecnologia e inovação. A operação precisa ser aprovada pelo CADE.

- A Totvs anunciou sua primeira aquisição depois de perder a briga com a Stone pela Linx. O alvo foi a Tail Target: “provedora de uma plataforma de inteligência de dados que fornece insights aos clientes por meio do monitoramento em tempo real do comportamento de uma ampla audiência na internet”. A companhia criada em 2011 tem 30 funcionários e 60 clientes. Em 2020 teve receita bruta de R$ 12 milhões. O múltiplo da operação ficou em 2,6 vezes. Pelo acordo, a Totvs se comprometeu a pagar R$ 12 milhões à vista em mais R$ 20 milhões dependendo de metas pré-estabelecidas a serem atingidas em 2021 e 2022.

- A Knewin fez sua segunda aquisição no ano (e a 11ª em 4 anos). A companhia que se intitula a maior PRTech da América Latina comprou a Armazém Digital, especializada no atendimento ao setor público. Com essa negociação a Knewin passa a atender órgãos como o Ministério da Defesa. Ao todo já são mais de 100 clientes atendidos no setor público – nos três poderes, Ministério Público, autarquias e empresas públicas e de capital misto.

SINAL VERDE

- O CADE aprovou, sem restrições, a compra da Vindi pela Locaweb. A avaliação da operação pelo órgão era uma etapa pelo fato de a fintech ter recursos do Criatec, do BNDES. Com a aprovação, dos 5 negócios anunciados pela Locaweb esse ano, 4 já foram concluídos. Falta só a finalização da compra da Social Miner.

- O Banco Central liberou o funcionamento da Nu Distribuidora de Títulos e Valores Mobiliários (DTVM), do Nubank. Com a autorização o neobank poderá seguir na sua estratégia de diversificação e oferecer investimentos a seus clientes. O plano será complementado pela incorporação da Easynvest, quando a operação for aprovada pelos órgãos reguladores.

SAINDO DA INÉRCIA – versão vacinem as pessoas!!!!

- O iFood vai destinar R$ 10 milhões para a vacinação entregadores e de profissionais do segmento de entregas – tanto os que trabalham com a companhia quanto dos Correios e outras empresas. Os recursos podem ser aplicados para a compra de insumos ou para processos logísticos relacionados à vacina. A meta é chegar a R$ 100 milhões em recursos com investimento de outras empresas também. Caso o valor total não seja atingido, o iFood pode colocar mais dinheiro na iniciativa.

QUERO SER BOLSA

- Depois de receber autorização da CVM para operar como central depositária para Certificados de Recebíveis Agrícolas (CRA), a Mark2Market quer levantar mais recursos para concretizar seu plano de competir diretamente com a B3. A meta é captar entre US$ 4 milhões e US$ 5 milhões no fim do 1º trimestre. A investida da KPTL quer chegar ao ponto de competir com a B3 em um prazo de 2 a 5 anos.

AUMENTANDO A FERVURA

- O governo chinês abriu uma investigação antitruste contra o Alibaba. A alegação é que a companhia pressiona os comerciantes que vendem produtos em suas plataformas a se comprometerem a não vender nas plataformas de seus concorrentes. A investigação vem pouco mais de um mês depois de o Alibaba ter suspendido o IPO do Ant Group, listagem que deveria ter sido a maior da história. O processo foi paralisado pelo governo chinês depois que o fundador do grupo e homem mais rico da China, Jack Ma, fez críticas aos reguladores locais.

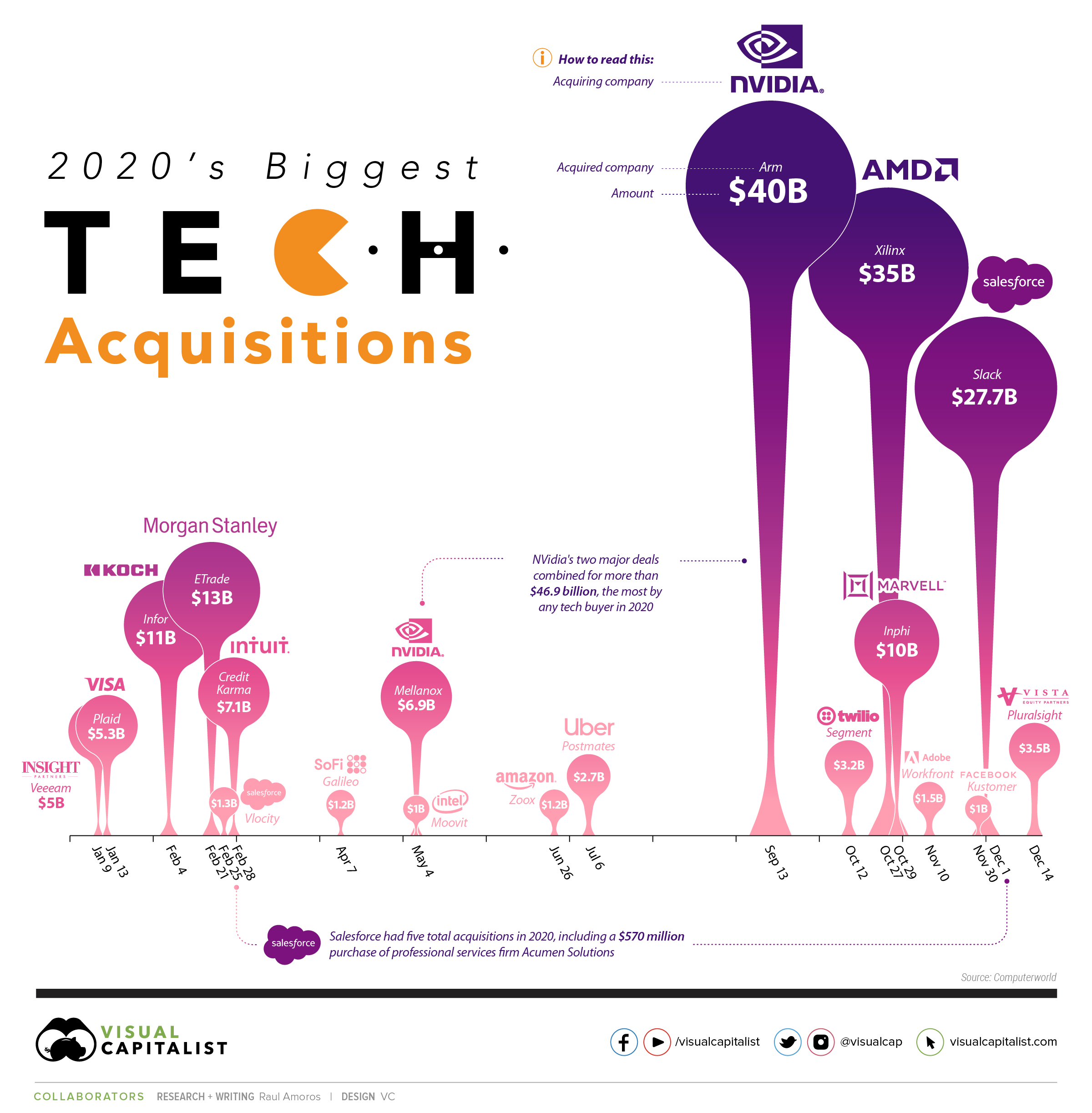

AS MAIORES AQUISIÇÕES DE 2020 (globalmente)

FALTOU DA SEMANA PASSADA

- O fundo WE Ventures, da Microsoft, recebeu investimento de R$5 milhões da Porto Seguro. Por meio do investimento no fundo a seguradora direcionará recursos para startups com lideranças femininas e que atuam no segmento de seguros, saúde, soluções financeiras e serviços em geral. O WE investe em startups de tecnologia com faturamento mínimo anual de R$200 mil, lideradas por uma equipe feminina com pelo menos 20% de participação.

LEITURA RECOMENDADAS

- Por que não criar um fundo de investimento de corporate venture capital, por Guilherme Horn (BV)

- O dilema das startups – escada progressiva ou salto com vara, por Renato Ramalho e Gustavo Junqueira (KPTL)

DOWNLOAD

- O Mercado Livre vai passar de US$ 20 bilhões em vendas em 2020 e chegará a US$ 25 bilhões em 2021, representando um quarto do comércio eletrônico na América Latina, segundo a primeira projeção da eMarketer sobre uma empresa da região.

- O ano poderia ter sido um desastre para o financiamento privado de empresas, especialmente o venture capital. Mas o cenário pessimista acabou não se concretizando e o ano foi extremamente positivo. O PitchBook resumiu os acontecimentos do ano em cinco gráficos.

- A terceira edição do Fintech Deep Dive, feito pela PwC com a ABFintech, trouxe dados interessantes sobre as fintechs brasileiras. Da amostra de 148 empresas que participaram da sondagem, mais da metade (51%) atendem empresas, com predomínio (41%) das pequenas e médias, enquanto 43% atendem pessoas físicas – 5% dos clientes das fintechs, aliás, nunca tiveram acesso a produtos financeiros formais. O foco exclusivo no atendimento a empresas também aumentou de 29% para 40%, indicando uma maior confiança dos clientes corporativos nas fintechs. A evolução da pesquisa ao longo destes três anos também registra o amadurecimento do mercado: no primeiro ano, as empresas com faturamento inferior a R$ 350 mil anuais representavam 51% das participantes. Atualmente, são 42%. Cerca de 60% das empresas pesquisadas financiam suas iniciativas com capital dos próprios empreendedores, não tendo recebido investimentos no ano passado – apenas 36% captaram investimentos em 2019 (contra 53% que receberam investimentos em 2018). Metade das fintechs ouvidas nunca participou de uma rodada de investimentos. Dentre as que receberam investimentos, 50% captaram entre R$ 1 milhão e R$ 10 milhões – valor ligeiramente menor que na edição anterior da pesquisa, quando esse montante foi de 53%.