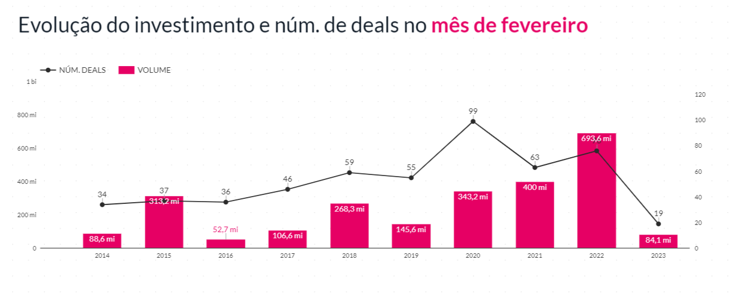

Startups brasileiras captam US$ 84,1 mi em fevereiro; queda de 87%

Em fevereiro, as startups brasileiras levantaram o 2º menor volume de investimentos para o mês desde 2014, de acordo com o levantamento Inside Venture Capital do Distrito. Os aportes somaram US$ 84,1 milhões, contra os US$ 693,6 milhões captados no mesmo período do ano passado, o que representa uma queda de 87,8%.

Também houve uma baixa no número de rodadas. No total, foram 19 deals em fevereiro de 2023, 75% a menos do que no ano anterior. O relatório ressalta que a escassez de recursos por conta da alta do juros tem levado empresas e fundos de investimentos a cortar custos e reavaliar investimentos.

“É muito difícil prever quando veremos sinais de melhora no mercado. Em 28 de fevereiro, tivemos dados de inflação desanimadores na Europa. Nos Estados Unidos, a ata da última reunião do Sistema de Reserva Federal (FED) mostrou que alguns diretores gostariam de acelerar o ritmo de alta de juros. É muito mais provável que este cenário delicado se estenda por um período um pouco maior do que a expectativa”, analisa Gustavo Gierun, managing partner do Distrito, em nota.

A maior rodada de fevereiro foi da Daki, supermercado online de entregas rápidas. A startup recebeu um aporte de US$ 50 milhões em sua série C, com os fundos Tiger Global, TriplePoint Capital, GGV, G-G-Squared e a fabricante de bebidas Pernod Ricard. Mesmo com o cheque gordo, a rodada avaliou a empresa em US$ 1,3 bilhão, um aumento mínimo em relação ao valuation anterior, de US$ 1,2 bilhão, o que evidencia o reajuste as rodadas, especialmente em estágios mais avançados.

Apesar da série C da Daki, o Distrito considera que o late stage encerrou o mês sem nenhuma operação. O destaque do mês foi no estágio semente, com rodadas anjo, pré-seed e seed. Foram 11 deals, que juntos representam 57% das rodadas do período. “Além da incerteza global que pesa sobre todo o ecossistema, os valuations elevados e a posterior reprecificação com down rounds têm afastado os investidores dessa fase. Os setores com maior capacidade para enfrentar a crise estão majoritariamente no estágio inicial”, diz o relatório.

Desde o ano passado, o late stage vem apresentando dificuldade em atrair recursos. Quando comparado a 2021, os investimentos nas séries C, D e E registraram variações de, respectivamente, -53,37%, -50% e -60% em 2022. Já o número de rodadas realizadas no mesmo período teve uma redução menos acentuada, fechando o ano com quedas de -25,73%, -24,17% e -11,14%.

O cenário atual vem privilegiando as operações de fusões e aquisições a apresentarem uma desaceleração mais suave. “Até grandes empresas brasileiras estão sofrendo para se financiar. Com isso, imaginamos que as startups continuarão buscando cortar custos e funding alternativo como venture debt e o M&A”, diz Gustavo.

As operações de M&A mostraram mais resiliência, indicando uma alternativa por parte dos empreendedores frente ao ambiente mais restritivo para captar recursos. Foram 11 M&As em fevereiro, contra 14 no mesmo mês de 2022.

As fintech empataram com as agtechs, registrando 3 transações cada. Na sequência, estão as healthtechs, com 2. Entre os destaques, está a Gupy, que adquiriu a plataforma catarinense de gestão de pessoas Pulses um ano depois de levantar R$ 500 milhões do Softbank e Riverwood. Além disso, houve a aquisição da Finansystech pela Celcoin e a fusão da Gaivota com a SEEDZ.

Jornalista com experiência de apuração e produção de reportagens sobre tecnologia, inovação, negócios e gastronomia. Tem passagem pela Forbes Brasil e colaborações para o canal Viva Bem, do UOL.